前不久第七批國采正式落幕,東陽光藥以0.99元/顆的價格中標奧司他韋膠囊,“每顆不到1元”讓東陽光藥“可威”引發(fā)巨大關注。

隨著集采的選區(qū)結果出爐,東陽光藥的供應省份確定為山東省、湖北省、廣東省、重慶市;根據(jù)其中標價計算,未來其集采市場份額約505萬元(不含備供省份)。

505萬元意味著什么?

與2021年營收8511萬元相比,東陽光藥奧司他韋此次集采得到的份額,尚不及這最差年份的營收零頭,更不用說2019年16.6億元的高光時刻。

此次集采,東陽光藥在奧司他韋膠囊上的中標價,相比最高有效申報價低降幅超過92%。資本市場對于“一品獨大”的東陽光藥快速做出反應,公司股價一路下跌至5港元區(qū)間。

投資者“用腳投票”并非沒有道理。

在此前的多輪集采中,信立泰“泰嘉”氯吡格雷的遭遇,曾經(jīng)同樣讓這家“一品獨大”企業(yè)一度陷入短期業(yè)績泥潭,同時也是一個極其真實、可參考的樣本。

行業(yè)人士分析指出,醫(yī)藥企業(yè)聚焦資源打造核心大品種,“一品獨大”并沒有問題,不過,如果把時間線拉得更長,面對集采考驗,核心品種進集采大幅降價會損害短期業(yè)績,不進集采則可能失去區(qū)域市場前景,“一品獨大”企業(yè)能否在“以價換量”的語境下快速完成品類結構調(diào)整,最終決定了企業(yè)能否實現(xiàn)轉型升級。

東陽光藥或將短期承壓

“可威”能否以價換量?

在本次集采中,東陽光藥奧司他韋降價如此決斷的重要原因之一正是“成本可控”。

目前,國內(nèi)市場只有東陽光藥擁有奧司他韋的原料藥批文,且擁有一條國內(nèi)最大的奧司他韋磷酸鹽原料藥生產(chǎn)線,這確保了可以憑借更低的成本來生產(chǎn)。

然而,不容忽視的問題在于,新冠疫情對企業(yè)業(yè)績帶來的影響不可謂不大。

如今,疫情常態(tài)化防控,防護措施的普及,人口流動的下降,流感爆發(fā)勢頭已不如過去,奧司他韋的市場需求和銷量自然不樂觀。數(shù)據(jù)顯示,2021年奧司他韋品類在藥品零售市場和等級醫(yī)院的銷售額分別僅有3.85億元、7億元,較2020年同比下降71.77%和54.95%。

其次,愈發(fā)嚴峻的市場競爭也讓東陽光藥頗感壓力。

東陽光藥的奧司他韋合成專利將于2024年到期,顆粒型專利也只能撐到2026年。此外,被認為更適合兒童使用的干混懸劑劑型也已獲批上市,目前有2家企業(yè)擁有生產(chǎn)批文,成都倍特藥業(yè)拿下首仿;東陽光藥雖也在加速上市進程,但另有石家莊四藥、樂普制藥、齊魯制藥等超10家企業(yè)提交上市申請,且正在審評審批中。

市場人士指出,東陽光藥“可威”的市場正在被夾擊,越來越多的仿制藥廠家和新品規(guī)入市,將進一步分割優(yōu)勢企業(yè)的市場份額,并且在區(qū)域市場進一步壓縮“可威”的銷售空間。

除此之外,抗流感新藥也在不斷涌現(xiàn)。

羅氏流感創(chuàng)新藥速福達(瑪巴洛沙韋)于去年4月獲批上市,并在隨后納入醫(yī)保支付;在研的眾生睿創(chuàng)ZSP1273片及顆粒、珍寶島藥業(yè)/廣州市恒諾康醫(yī)藥的注射用HNC042、青峰醫(yī)藥/銀杏樹的GP681、太景醫(yī)藥的核酸內(nèi)切酶抑制劑TG-1000、征祥醫(yī)藥的抗流感新藥ZX-7101A、安帝康生物的ADC189以及中國藥科大學抗病毒1類新藥黃芩素等產(chǎn)品,同樣備受市場關注。

不難看出,在流感藥物的賽道賽道上,東陽光藥正在逐漸失去大品種先發(fā)壁壘的優(yōu)勢,以上種種讓“可威”的未來充滿了不確定性。

事實上,“一品獨大”醫(yī)藥企業(yè)的營收結構存在品種單一的風險,不論是不可抗力的外部政策影響還是同行競爭者的虎視眈眈,任何風吹草動都可能引發(fā)市場震動,尤其面對醫(yī)保支付“騰籠換鳥”的頂層制度變革,進一步增大了支付端的價格壓力。

與之相應的是,東陽光藥的股價也一直震蕩不休。

從公司管理層結構調(diào)整引發(fā)股價腰斬,到疫情影響下“可威”銷量大降股價再跌,以及遭遇黑石可轉債違約危機而被踢出港股通、被東陽光剝離重組,直至此次0.99元的集采報價讓股價從7港元又跌至5港元……種種跡象表明,投資者對東陽光藥開始失去耐心。

顯然,僅僅依靠仿制藥扛起市場銷售巨大利潤的時代將一去不返,在集采聚焦“臨床用量大、使用金額高”的大品種導向之下,一家企業(yè)僅依靠一款單品就賺得缽滿盆滿定將遭遇集采重挫。如何轉變當前局面,將是投資者接下來關注的重點。

行業(yè)普遍認為,藥品集中帶量采購讓醫(yī)藥產(chǎn)業(yè)發(fā)生了根本性的轉變,過去傳統(tǒng)的“以藥養(yǎng)醫(yī)”陋習屢見不鮮,以往倚重單一品種的仿制藥企,市場局面正在發(fā)生根本性的扭轉,專利過期藥、仿制藥正式進入微利時代,無論是跨國企業(yè)還是本土企業(yè),都必須面對醫(yī)保支付市場的創(chuàng)新產(chǎn)品溢價準則。

“一品獨大”遭遇微利時代

創(chuàng)新轉型升級迫在眉睫

因“一品獨大”曾經(jīng)陷入業(yè)績泥潭的并非沒有前車之鑒,最典型的當屬信立泰。

信立泰憑借“泰嘉”曾經(jīng)掌控了氯吡格雷國內(nèi)市場的主導權,2000年9月,硫酸氫氯吡格雷片(泰嘉)獲批國家二類新藥,憑借較低的成本以及先發(fā)優(yōu)勢,泰嘉一度讓信立泰奠定了國內(nèi)心腦血管藥品的龍頭地位。

2013年,“泰嘉”的年銷售額就已經(jīng)突破了15億元,占公司當年總營收的64.46%。數(shù)據(jù)顯示,2018年硫酸氫氯吡格雷片在國內(nèi)公立醫(yī)院的銷售額為122.39億元。其中,賽諾菲占58.47%的市場份額,信立泰為第二大生產(chǎn)廠家,占29.25%,第三位的樂普醫(yī)療占12.27%。

信立泰的業(yè)績走出下坡路,與集采價格競爭帶來的市場重挫不無關系。

自2018年以來,國家不斷深化藥品集中帶量采購政策實施,獲得仿制藥時代紅利的信立泰沖在藥品集中帶量采購的第一線,但也讓仿制藥暴利時代的好日子走到了頭。

2018年12月,全國“4+7”藥品集中帶量采購拉開帷幕。第一次集采試水,“泰嘉”就以每片3.18元,降幅近7成的超低價一舉中選,此舉雖穩(wěn)住了原有市場,卻也震驚了行業(yè)內(nèi)外,帶來了股價連續(xù)3天暴跌近20%的后果。

緊隨其后的全國集采,面對石藥集團、賽諾菲、樂普醫(yī)療的2.44元/片、2.55元/片、2.98元/片價格競爭,信立泰則以全場最高價“3.13元”出局。結果公布當天,信立泰股價再次暴跌,連續(xù)5個交易日累計跌幅25%以上。

集采丟標成為信立泰的業(yè)績分水嶺。

2019年硫酸氫氯吡格雷片的收入近30億元,而2019年信立泰營業(yè)總收入約44.7億元,凈利潤下滑50.95%;到了2020年,信立泰更是交出了史上最差答卷,全年營收同比降低38.74%;凈利潤約0.61億元,同比降低91.49%;扣非凈利潤約0.04億元,同比降低99.40%。

痛失集采市場,再受疫情影響,信立泰的營收、利潤都在一路下滑。遭遇集采重創(chuàng)后,信立泰開始加大創(chuàng)新藥和高技術仿制藥的研發(fā)投入,走上了由仿制藥企向創(chuàng)新藥企的轉型之路。

近年來,信立泰陸續(xù)終止了部分已進入臨床階段的抗腫瘤生物類似藥、抗生素等研發(fā)項目,并開始積極的“賣”與“買”,品種結構調(diào)整不斷加速:

2020年,信立泰將旗下仿制藥鹽酸厄洛替尼、利伐沙班在中國大陸地區(qū)的權益轉讓給藍谷藥業(yè),把鹽酸達泊西汀賣給了天方藥業(yè);將處于I期臨床試驗階段的在研品種“重組人促卵泡激素-CTP融合蛋白注射液”的技術所有權和知識產(chǎn)權轉讓給了金賽藥業(yè);

2021年,信立泰轉讓甲磺酸伊馬替尼于國藥一心,獲得2700萬元的技術轉讓費;

2021年,信立泰宣布與韓國D&DPharmatech,Inc.達成合作,獲得其創(chuàng)新藥DD01在中國大陸地區(qū)的獨家許可權。

不難看出,信立泰在近兩年采取的一系列操作,企業(yè)戰(zhàn)略轉型升級目的明顯。但是,2018年-2021年信立泰的研發(fā)費用投入波動非常大,分別為4.07億元、7.63億元、3.71億元、3.57億元,藥物研發(fā)需要長期投入巨大的資金,短期對于信立泰而言,時間和成本都是考驗。

2021年,信立泰的創(chuàng)新產(chǎn)品信立坦阿利沙坦酯片通過醫(yī)保談判成功續(xù)約國家醫(yī)保目錄,在一定程度上帶動了信立泰的業(yè)務增長。2021年年報顯示,信立泰全年營收超過30億,同比增長11.68%;凈利潤5.34億,同比增長776.9%;扣非凈利潤2.83億,同比增長7283%。從業(yè)績表現(xiàn)來看,如今的信立泰又開始重回增長軌道,但與帶量采購之前的業(yè)績相比,依然存在較大差距。

專家指出,全國藥品集中帶量采購可以被視為國內(nèi)仿制藥開始進入微利時代的標志,仿制藥企業(yè)的衰落也是必然;相應的,也側面印證了醫(yī)藥企業(yè)的發(fā)展核心應該在創(chuàng)新研發(fā)。

與信立泰遭遇集采的處境有所不同,對于東陽光藥而言,在創(chuàng)新轉型的空間和時間方面顯得更為寬松。

一方面,本次國家?guī)Я坎少彸藠W司他韋,心血管用藥美托洛爾和精神分裂癥用藥阿立哌唑這兩個大品種,東陽光藥以競爭者的角色參與瓜分成熟市場;另一方面,重組人胰島素注射液、甘精胰島素注射液已經(jīng)獲批,糖尿病領域的產(chǎn)品管線也開始逐漸形成。

不過,無論是化學仿制藥還是胰島素,集采降價始終是企業(yè)無法逃避的現(xiàn)實局面,想要獲得長期的市場競爭優(yōu)勢,創(chuàng)新依然是唯一的選擇。

去年年底,東陽光藥的大股東從東陽光更換為廣東東陽光藥業(yè)有限公司(簡稱“東陽光研”),并擁有優(yōu)先0對價取得東陽光研國內(nèi)產(chǎn)品的權利,可以看做東陽光藥開始將公司重心向創(chuàng)新研發(fā)轉移的信號。

東陽光研的主體是創(chuàng)辦于2005年的東陽光藥業(yè)研究院,在2015年到2018年間,其化合物首次授權專利數(shù)量曾排名中國藥企第一。目前,東陽光研已成功引進70億元戰(zhàn)投,并即將登陸科創(chuàng)板。東陽光藥從東陽光剝離后歸屬東陽光研,目的就是為了整合資源,打造集研發(fā)、生產(chǎn)、銷售于一體的綜合性醫(yī)藥上市集團。

“力爭2026年銷售額突破260億”是東陽光醫(yī)藥板塊給自己設立的目標,而這個目標僅僅依靠奧司他韋自救,亦或通過部分仿制藥和胰島素,顯然是不可能完成的任務。

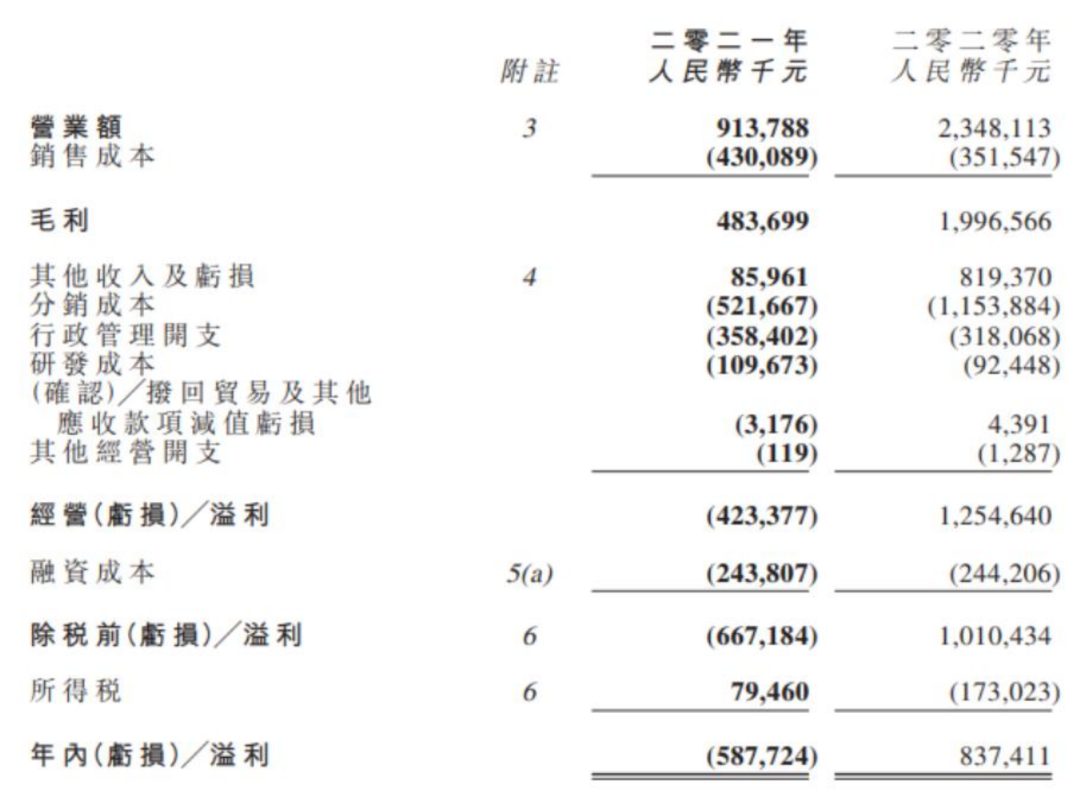

2021年,東陽光藥營收同比下滑61.08%至9.14億元,虧損5.88億元,由盈轉虧,東陽光藥能否在短期內(nèi)跨越業(yè)績泥潭,快速完成創(chuàng)新轉型,關鍵取決于未來產(chǎn)品管線研發(fā)進展。

有業(yè)內(nèi)專家預估,在集采開始后,未來將會有三分之一的藥企消失,這些部分企業(yè)退出市場的根本原因在于他們不能促進我國醫(yī)藥產(chǎn)業(yè)邁向高質量發(fā)展,也不能研發(fā)出滿足我國尚未滿足臨床需求的真正藥品。

從“一品獨大”邁向創(chuàng)新產(chǎn)品集群,信立泰依然行走在轉型的道路上,面對集采降價壓力,短期帶來的業(yè)績沖擊,東陽光藥會是下一個“信立泰”嗎?