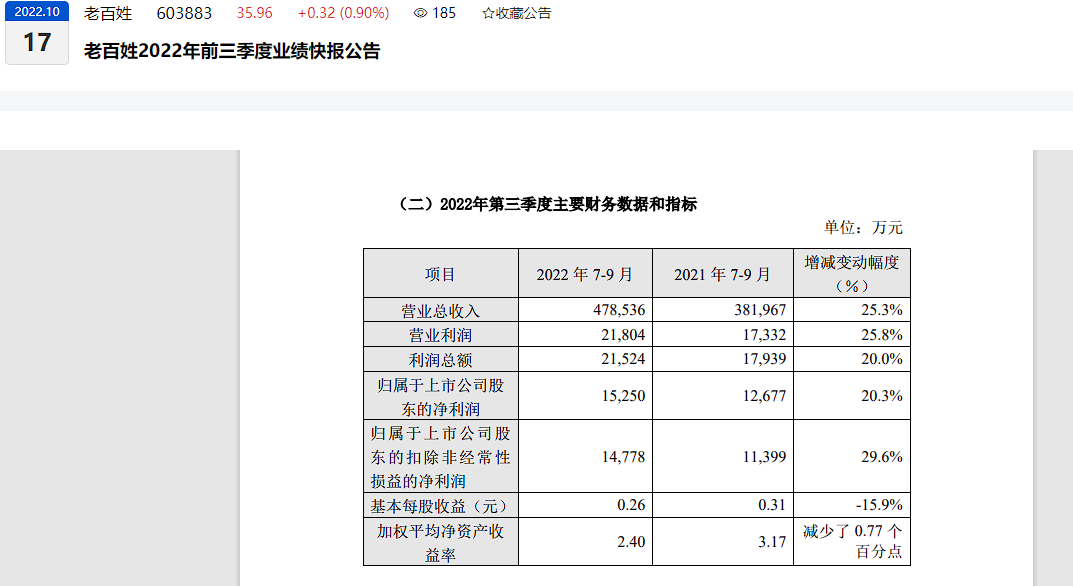

大參林、老百姓和益豐藥房等頭部連鎖日前發(fā)布2022年第三季度業(yè)績預(yù)告。大參林預(yù)告前三季度歸母凈利潤將同比增長12.6%~13.65%,扣非后歸母凈利潤將同比增長超20%。老百姓第三季度預(yù)計(jì)營業(yè)總收入,營業(yè)利潤將同比增長超25%,扣非后凈利潤同比增長近三成;益豐藥房更是預(yù)計(jì)2022第三季度度實(shí)現(xiàn)歸屬于上市公司股東的凈利潤為 2.39億元至2.49億元,同比增長25.00%至30.23%。

伴隨下半年四類藥的限制繼續(xù)解除,醫(yī)藥零售市場(chǎng)增速將持續(xù)性好轉(zhuǎn)。行業(yè)觀點(diǎn)認(rèn)為,中長期趨勢(shì)下,因中國藥店連鎖率仍偏低,以及頭部連鎖銷售市場(chǎng)占有率日益提升,大型醫(yī)藥連鎖藥店將進(jìn)一步受益“馬太效應(yīng)”,頭部集中優(yōu)勢(shì)逐漸顯現(xiàn)。

事實(shí)上,在規(guī)范零售連鎖管理的同時(shí),也在一定程度上推動(dòng)了零售連鎖的規(guī)?;c集中化。就在前不久,老百姓和益豐藥房先后宣布旗下門店突破10000家,而大參林截至2022年6月30日(半年報(bào))數(shù)據(jù)也顯示旗下已開業(yè)門店數(shù)已經(jīng)達(dá)到8896家(含加盟店1376家)。

門店數(shù)量增長、利潤大幅提升、院外市場(chǎng)用藥需求井噴,給醫(yī)藥零售市場(chǎng)增長帶來了機(jī)遇,醫(yī)藥分開、醫(yī)保支付改革等政策落地,也讓處方藥在院外的銷售,尤其是DTP業(yè)務(wù)迎來了巨大的發(fā)展機(jī)會(huì)。不僅僅是龍頭連鎖,華潤、國控、上藥等醫(yī)藥商業(yè)公司旗下的DTP藥房業(yè)務(wù),也受到越來越多的價(jià)值認(rèn)可。

如今,在醫(yī)藥零售終端洗牌的大背景下,DTP市場(chǎng)如今正在加速向大型醫(yī)藥連鎖集中,“小而美”的DTP業(yè)務(wù)是否能夠支撐起中小藥店轉(zhuǎn)型?

終端市場(chǎng)放量 院外蛋糕不斷做大

健康中國發(fā)展戰(zhàn)略推動(dòng)醫(yī)療體系分級(jí)診療、處方外流、支付體系的深化改革,零售藥店作為“三醫(yī)聯(lián)動(dòng)”改革的重要參與方,充分發(fā)揮規(guī)模化連鎖優(yōu)勢(shì),提供“基本保障+特殊用藥”專業(yè)化服務(wù)能力,藥品零售市場(chǎng)的銷售規(guī)模實(shí)現(xiàn)持續(xù)增長。

根據(jù)沙利文公司數(shù)據(jù)顯示,2017年至2021年,中國院外藥物交付市場(chǎng)規(guī)模從29067億元增長至4387億元。在此期間,年均復(fù)合增長率達(dá)到了10.27%,預(yù)計(jì)2022年底,中國院外藥物交付市場(chǎng)規(guī)模將達(dá)到4837億元。

值得關(guān)注的是,其中院外處方藥的交付市場(chǎng)規(guī)模增長更快。行業(yè)預(yù)期,2021年中國處方藥院外市場(chǎng)將超過2300億元,2017年至2021年期間的復(fù)合年增長率為13.4%。

目前,院外處方藥的主要載體,除了一般的零售藥店,還有DTP藥房和雙通道藥房。在這些類型的藥店中,國藥控股國大藥房、上海醫(yī)藥和華潤醫(yī)藥等藥房就成了DTP院外處方市場(chǎng)的主要玩家。

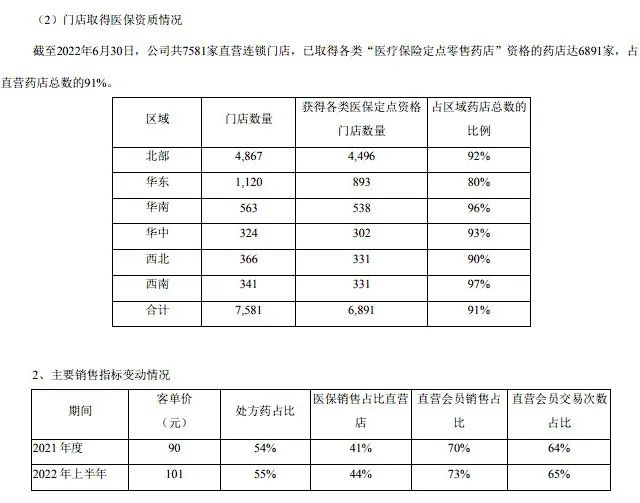

根據(jù)國大藥房的2022半年報(bào)數(shù)據(jù)顯示,2021年國大藥房的銷售數(shù)據(jù)處方藥銷售占比54%。2022年上半年的處方藥銷售占比則上升至55%。截至2022年6月30日的數(shù)據(jù)顯示,旗下在全國范圍內(nèi)共有7581家直營連鎖門店,其中已取得各類“醫(yī)療保險(xiǎn)定點(diǎn)零售藥店”資格的藥店達(dá)6891家,占 直營藥店總數(shù)的91%。

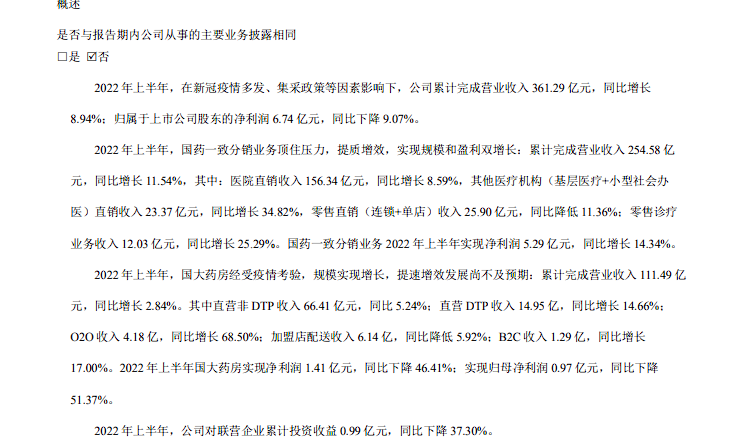

不過,從財(cái)務(wù)表現(xiàn)上看,DTP業(yè)務(wù)業(yè)務(wù)帶有明顯的“薄利引流”屬性。2022年上半年,國大藥房營業(yè)收入約為111.5億元,但凈利潤僅約為1.41億元。

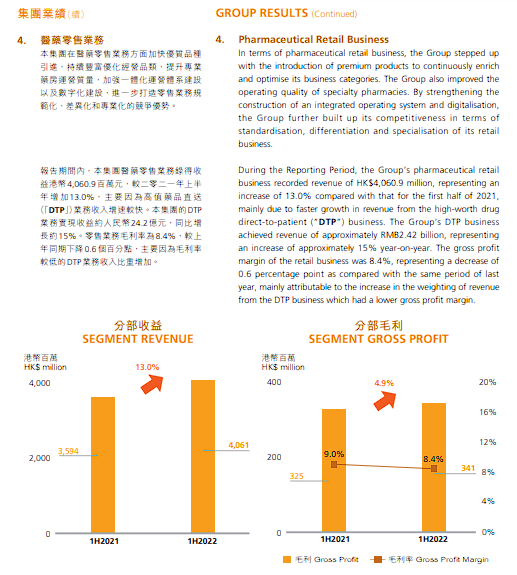

華潤醫(yī)藥2022半年報(bào)也顯示,集團(tuán)約有787家直營零售藥房,其中221家DTP藥房。而221家DTP藥房中有110家獲得雙通道資質(zhì)。華潤醫(yī)藥上半年醫(yī)藥零售收入約為40.6億港幣,折合人民幣37.38億元(匯率使用2022年10月28日,1:0.92),而DTP業(yè)務(wù)收入就達(dá)到24.2億元人民幣,同比增長月15%,占比醫(yī)藥零售總收入月約為64.74%。但是報(bào)告中也提到了,整體醫(yī)藥零售毛利率僅為8.4%,同比下降0.6個(gè)百分點(diǎn),主要原因是因?yàn)镈TP藥房收入比較重而毛利率又較低。

作為院外處方藥零售大頭之一的上海醫(yī)藥,在全國約有2000多家零售們門店,2022年上半年實(shí)現(xiàn)了約35.31億元的零售銷售收入,但并未在報(bào)告內(nèi)直接披露處方藥占比數(shù)據(jù)。

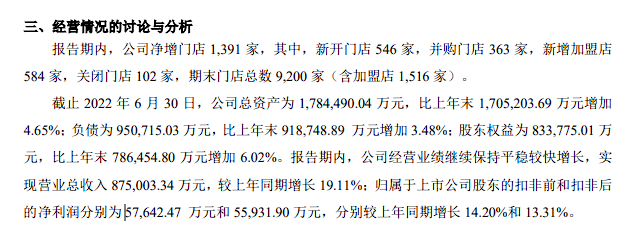

相比較下,傳統(tǒng)問初提到的傳統(tǒng)連鎖藥房利潤率就相對(duì)較高。大參林2022上半年零售業(yè)務(wù)毛利率就高達(dá)39.89%(大參林除連鎖藥店外還有其他經(jīng)營業(yè)務(wù),且無直接披露零售業(yè)凈利潤);而益豐大藥房2022上半年?duì)I業(yè)總收入約為87.5億元,扣非前凈利潤約為5.76億元,扣非前凈利潤率約為6.39%。

“小而美”不現(xiàn)實(shí) DTP加速向“頭部”集中

米內(nèi)網(wǎng)數(shù)據(jù)顯示,公立醫(yī)院作為中國第一大藥品銷售終端市場(chǎng)占比由2019年66.6%下降至2021年63.5%,下降比例為3.1%;零售藥店作為第二大藥品銷售終端市場(chǎng)占比由 2019 年的 23.4%上升至 26.90%,提 升比例 3.4%。

對(duì)比多家頭部連鎖企業(yè)財(cái)報(bào)數(shù)據(jù)不難看出,院外處方的藥的市場(chǎng)雖然越來越大,但相對(duì)的利潤率受支付方式和國家藥品集中采購影響是相對(duì)較低的。

實(shí)際上,根據(jù)《醫(yī)藥經(jīng)濟(jì)報(bào)》新媒體中心記者對(duì)走訪零售終端采訪得知,院外處方藥品實(shí)際消費(fèi)較多的品類為慢/特病產(chǎn)品,其中大多種類受國家集采及醫(yī)保支付定價(jià)影響,利潤率相對(duì)較低,對(duì)于連鎖門店的作用更多樹立品牌和門店引流。

這對(duì)于中小藥店而言,顯然是一個(gè)巨大的考驗(yàn)。業(yè)內(nèi)觀點(diǎn)認(rèn)為,無論是DTP還是雙通道,最初也被中小連鎖看做是一個(gè)差異化發(fā)展的重要機(jī)會(huì),如果能夠做到“小而美”,為特定的群體和區(qū)域提供處方藥服務(wù),與大型連鎖錯(cuò)位競爭,也能夠在市場(chǎng)洗牌中得到生存空間。

然而,理想很美好,現(xiàn)實(shí)很骨干。相較之下,傳統(tǒng)連鎖品牌如益豐、老百姓和大參林,以及國控國大、華潤醫(yī)藥、上海醫(yī)藥藥房等受市場(chǎng)消費(fèi)習(xí)慣指引,在院外處方藥或醫(yī)保支付品種能夠承接更多的消費(fèi)需求,特別疊加經(jīng)營利潤和運(yùn)營壓力,DTP業(yè)務(wù)實(shí)際上越來越趨向規(guī)?;B鎖品牌集中。

根據(jù)中國藥店的數(shù)據(jù)顯示,截至2021年數(shù)據(jù),TOP100 的藥品零售企業(yè)銷售總額2463億元,占實(shí)體藥店零售市場(chǎng)總額的52.45%;TOP20銷售總額1740億元,占實(shí)體藥店零售市場(chǎng)總額的35.05%;TOP10銷售總額1292億元,占全國零售市場(chǎng)總額的 27.51%。

專家分析指出,DTP和“雙通道”藥房為更好的吸引客流,多會(huì)選擇將門店設(shè)立在醫(yī)院附近,但是在市場(chǎng)競爭激烈的環(huán)境下,供應(yīng)商的進(jìn)銷差率卻一降再降,醫(yī)院門前的房價(jià)租金一漲再漲,利潤率受此影響也越來越低。

綜合因素影響下,中小連鎖和個(gè)體藥店在市場(chǎng)競爭日益激烈的環(huán)境下,為盈利能力較差的業(yè)務(wù)做投入呢?對(duì)頭部連鎖企業(yè)來說,大力發(fā)展DTP藥店可謂“醉翁之意不在酒”,對(duì)于像國控醫(yī)藥、上海醫(yī)藥、大參林等批發(fā)業(yè)務(wù)和零售業(yè)務(wù)一體經(jīng)營的企業(yè)而言,擁有DTP和“雙通道”資質(zhì),可以強(qiáng)化自身已經(jīng)擁有的上有產(chǎn)品資源的利用率。

對(duì)創(chuàng)新型企業(yè)來說,經(jīng)營“雙通道”藥店是獲取一線數(shù)據(jù)流量最重要的手段。此類業(yè)務(wù)在豐富自身產(chǎn)品板塊的同時(shí)還可以豐滿產(chǎn)品銷售閉環(huán),在此基礎(chǔ)上,相對(duì)應(yīng)的數(shù)據(jù)流量也可以增加自家其他板塊的市場(chǎng)估值。

針對(duì)頭部連鎖而言,他們看重的或許是未來處方外流帶來的市場(chǎng)增量。頭部連鎖的優(yōu)勢(shì)本質(zhì)就在其門店位置、區(qū)域口碑、積累的會(huì)員患者、慢病定點(diǎn)資質(zhì)。如果再加上“雙通道”藥店資質(zhì),不僅對(duì)于提升市場(chǎng)占有率、擴(kuò)大營業(yè)規(guī)模有重要意義,而且對(duì)于藥店本身的發(fā)展也具有重要的戰(zhàn)略意義。

總體而言,DTP藥房、“雙通道”藥房等本就不是一項(xiàng)可以一蹴而就的經(jīng)營項(xiàng)目。相較傳統(tǒng)藥品零售客戶更看重的或許是對(duì)門店專業(yè)服務(wù)的認(rèn)可,從而提升客戶粘度。它需要更多的時(shí)間和金錢的投入,著本就對(duì)中小連鎖或者單體藥店而言,并不是一個(gè)利好因素。