剛過去的平安夜,很多中成藥企業(yè)和相關聯(lián)盟意外地收到特殊“禮物”:12月24日是湖北牽頭的19省中成藥省際聯(lián)盟帶量采購擬中選結果公示截止日,據(jù)悉,趕在時限前部分企業(yè)就擬中選結果提交了申訴,申訴的共性點是同產(chǎn)品A組與B組中選價格相差過大。同一天,熱議許久的廣東聯(lián)盟中成藥集中帶量采購文件及采購清單、醫(yī)療機構和零售藥店報量等6個文件正式發(fā)布。與征求意見稿相比,聯(lián)盟省份數(shù)量、集采產(chǎn)品數(shù)量、獨家品種構成及分組都有新變化,中成藥區(qū)域聯(lián)盟帶量采購牽動著供應鏈的敏感神經(jīng)。

歲末,另一番驚喜則源自中藥板塊再度掀領漲潮。隴神戎發(fā)、龍津藥業(yè)等領銜,復方丹參片剛被納入廣東聯(lián)盟采購清單的隴神戎發(fā)上周累計漲幅91.53%。同仁堂、太極集團、仁和藥業(yè)、中新藥業(yè)等漲幅不俗。據(jù)不完全統(tǒng)計,2021年有13家上市中藥公司公告股權激勵方案,相關企業(yè)及資本市場對中藥板塊的信心增強。

2022年,中成藥行業(yè)分化與進化的趨勢將愈發(fā)明顯,一場新的趕考之路悄然展開。

格局:價差分化“考生”,AB單元孰優(yōu)?

從湖北聯(lián)盟與廣東聯(lián)盟的規(guī)則看,中成藥在公立醫(yī)療機構銷售額排名靠前的品種多被納入到集采范疇。米內(nèi)網(wǎng)數(shù)據(jù)顯示,公立醫(yī)院呼吸系統(tǒng)疾病中成藥內(nèi)服TOP20品種中,近半數(shù)被納入集采。2020年銷售額超過10億的心腦血管產(chǎn)品中(不含注射劑),5個產(chǎn)品納入集采;婦科領域銷售額排名前5的產(chǎn)品中,2個被納入。臨床中藥大品種將陸續(xù)進入聯(lián)盟集采。

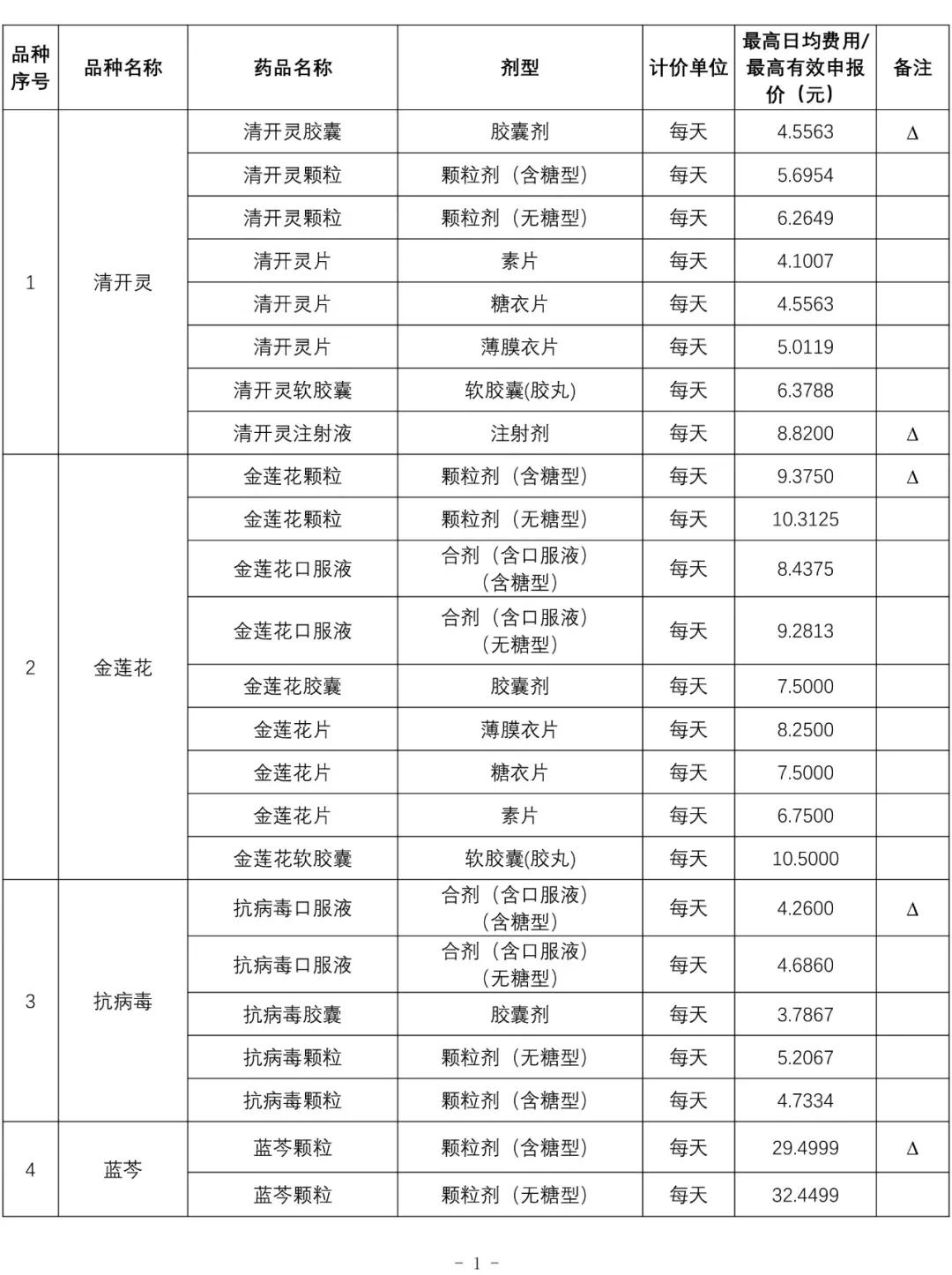

2021年一季度重點城市公立醫(yī)院中成藥TOP10產(chǎn)品

先行先試的兩個聯(lián)盟都采取A、B競爭單元的形式集采。已經(jīng)開標的湖北聯(lián)盟集采,97家企業(yè)的111個產(chǎn)品中選,中選率達62%,中選價格平均下降42%,總體比化藥集采降價略顯溫和。且還有產(chǎn)品不降反升,如10ml規(guī)格的丹香注射劑中選價格上漲1737.5%。

原因是中成藥受諸多因素影響,但業(yè)界反饋較集中的也是價格。湖北聯(lián)盟的規(guī)則,降幅排名前70%的企業(yè)(A組)直接獲擬中選資格,如注射用燈盞花素降幅高的達41%,而降幅低的僅為1%,但以有效成分計算,前者價格仍是后者的數(shù)倍。A組里銀杏酮酯、舒血寧等品種競爭激烈。B組產(chǎn)品市場份額多不高,中選企業(yè)不僅數(shù)量多,且價格高于A組的擬中選產(chǎn)品,如雙黃連、益心舒、銀杏葉等。同規(guī)格的丹參注射液,A組廠家中選價格8.38元,B組中選價格分別高達54.99和138元。

再看尚待開標的廣東聯(lián)盟,呈現(xiàn)出的競爭景象大致相似:最典型的當屬天士力獨家產(chǎn)品27mg復方丹參滴丸,采購期首年預采購量達到十位數(shù)10億級別(片/粒/袋/支)的量,而非獨家產(chǎn)品如復方丹參片則有近百個品牌相爭,廣西十萬山制藥0.32g復方丹參片首年采購量僅有300片,單純看采購量,就相差7位數(shù)。不同品牌面臨新挑戰(zhàn),這就不難理解廣東聯(lián)盟為何集采產(chǎn)品數(shù)量由134降至132個,聯(lián)盟7省變6省,新疆最后沒跟,獨家組別也有品種退出。

另外,采購量的配額也加劇了競爭的形成。以湖北聯(lián)盟為例,同競爭單元內(nèi)降幅最高的中選產(chǎn)品按約定采購量分配給對應的醫(yī)藥機構;其他中選產(chǎn)品按90%的約定采購量分配給對應醫(yī)藥機構。直白說,所有中選產(chǎn)品,除降幅最高產(chǎn)品獲100%市場外,其他中選企業(yè)只能獲得90%原有市場。待分配的采購量為其他中選企業(yè)10%的市場量及落標企業(yè)市場份額,由醫(yī)藥機構按順序分配:要么將30%的配量分給同產(chǎn)品組內(nèi)降幅最高的中選企業(yè);要么剩余70%待分配量由醫(yī)藥機構從所有中選企業(yè)產(chǎn)品中自主選擇。

再者,上述兩個聯(lián)盟從省份來看,山西、河南、海南和寧夏四省重疊,也有血塞通、銀杏葉等品種重疊,政策銜接,企業(yè)策略協(xié)同仍值得關注,但就AB組產(chǎn)品而言,頭部品牌與中小品牌高下立判。

策略:學術研究與渠道覆蓋,誰先行?

中成藥競爭步入新賽道。分析人士稱,“中成藥企業(yè)呈兩頭大中間小的特點,頭部企業(yè)數(shù)量少市場占比大,尾部企業(yè)數(shù)量多市場占比小,這種產(chǎn)業(yè)結構不利于充分的市場競爭,難以通過市場競爭形成價格。分組競爭既為頭部企業(yè)做強提供了空間,也為尾部企業(yè)留有生機。歸根到底,還是比拼綜合實力。”

從集采文件中也可以看到,不同企業(yè)獲得的報量相差巨大:如廣東6省聯(lián)盟公立醫(yī)療機構報量,益母草顆粒3g/15g規(guī)格,采購期首年最低預采購量僅為20(片/粒/袋/支),對應企業(yè)分別是成都第一制藥和江西普正制藥,而科倫15g規(guī)格獲得的采購量為590729(片/粒/袋/支);再如大活絡丸(大蜜丸劑型3.5g)吉林正輝煌藥業(yè)首年采購量僅為20(片/粒/袋/支),青海寶鑒堂國藥的采購量達140160(片/粒/袋/支)。

如何在新賽道脫穎而出?學術研究走向前端,終端覆蓋鋪向基層。

這是從兩大聯(lián)盟被納入的品種剖析得出的論斷:以仙靈骨葆0.5g膠囊/0.3g片為例,作為同濟堂(貴州)制藥的獨家產(chǎn)品,首年采購量分別為61614114/93410(片/粒/袋/支)。近年深挖基層空間,鄉(xiāng)鎮(zhèn)衛(wèi)生院的占比上漲至34.8%成為最大市場,城市公立醫(yī)院及縣級公立醫(yī)院占比均超20%。

而上海和黃藥業(yè)的22.5mg麝香保心丸,在廣東聯(lián)盟首年采購量拿到203214578(片/粒/袋/支),達到9位數(shù)采購量。分析這個產(chǎn)品,歷經(jīng)冠心蘇合丸、蘇冰滴丸、人參蘇合香丸等階段的長期開發(fā),成功優(yōu)化確定了現(xiàn)有麝香保心丸的7味組方及含量,并采用獨特的微粒丸技術,使蘇合香丸最終以麝香保心丸的身份得以重生。麝香保心丸循證醫(yī)學研究尤其重視深入到全國縣級醫(yī)院、鄉(xiāng)鎮(zhèn)醫(yī)院進行學術傳播。米內(nèi)網(wǎng)數(shù)據(jù)庫顯示,麝香保心丸的銷售額從2015年剛突破10億元上漲至2019年超過18億元,即使在新冠疫情下,2020年上半年也依然保持16.62%的同比增長。

2015-2020上半年中國公立醫(yī)療機構終端麝香保心丸銷售情況(單位:萬元)

此外,陜西步長制藥0.4g的腦心通膠囊首年采購量也達9位數(shù),康緣藥業(yè)的0.38g膠囊/0.4g片獨家品種大株紅景天膠囊、以嶺藥業(yè)的連花清瘟膠囊/顆粒/片表現(xiàn)突出??梢?,學術研究需前置,產(chǎn)品覆蓋策略應突出分層精準布局。

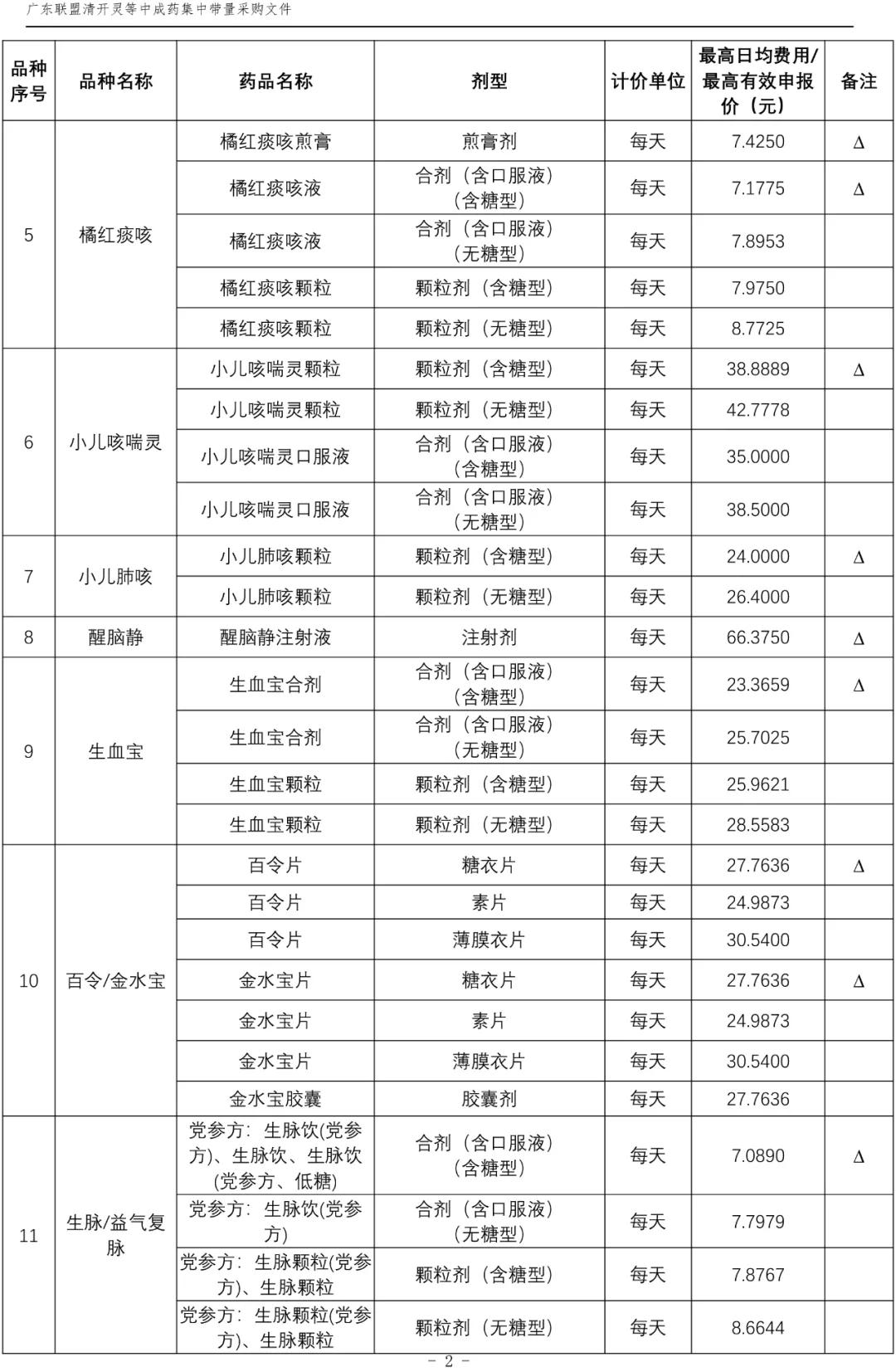

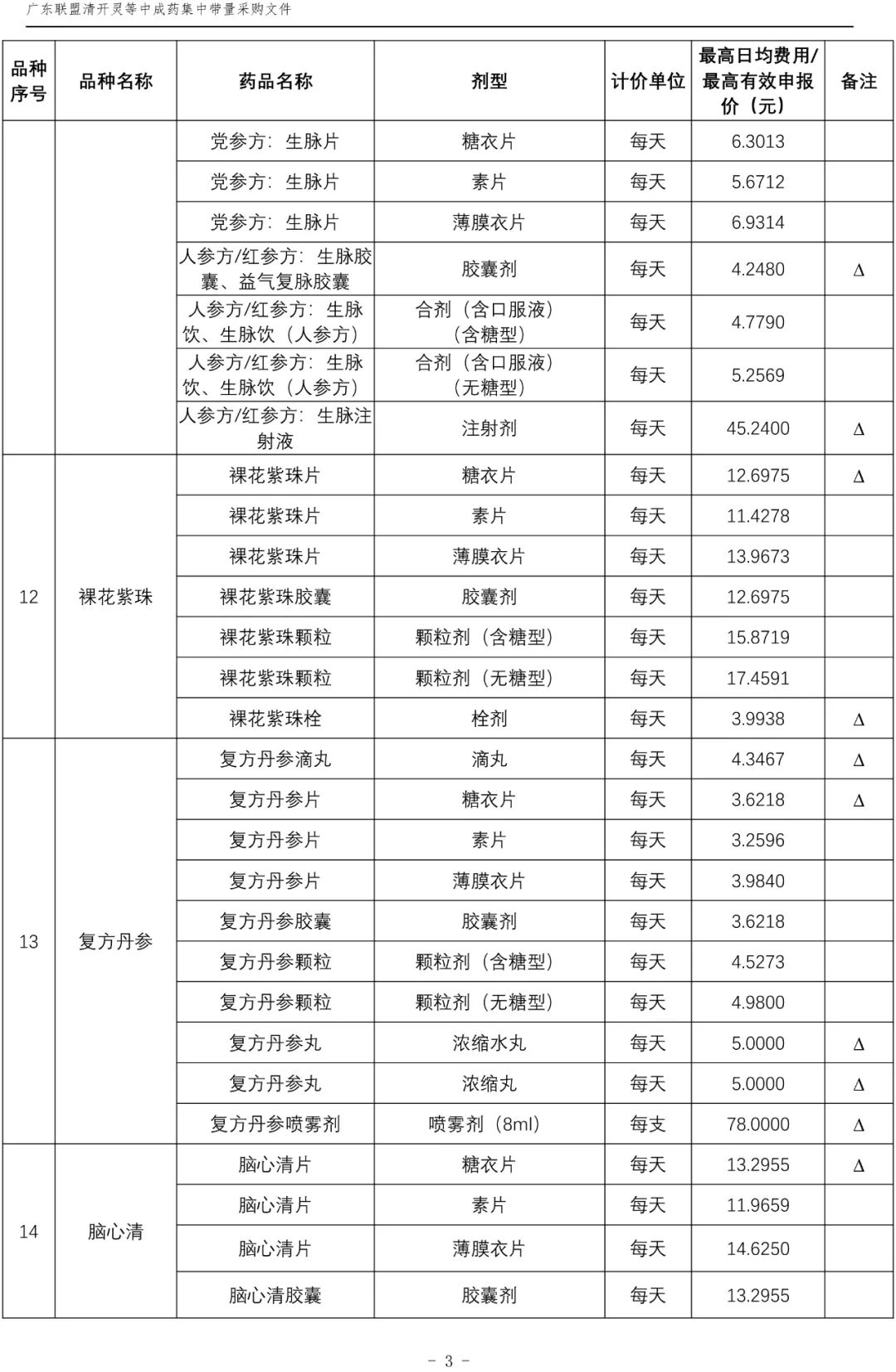

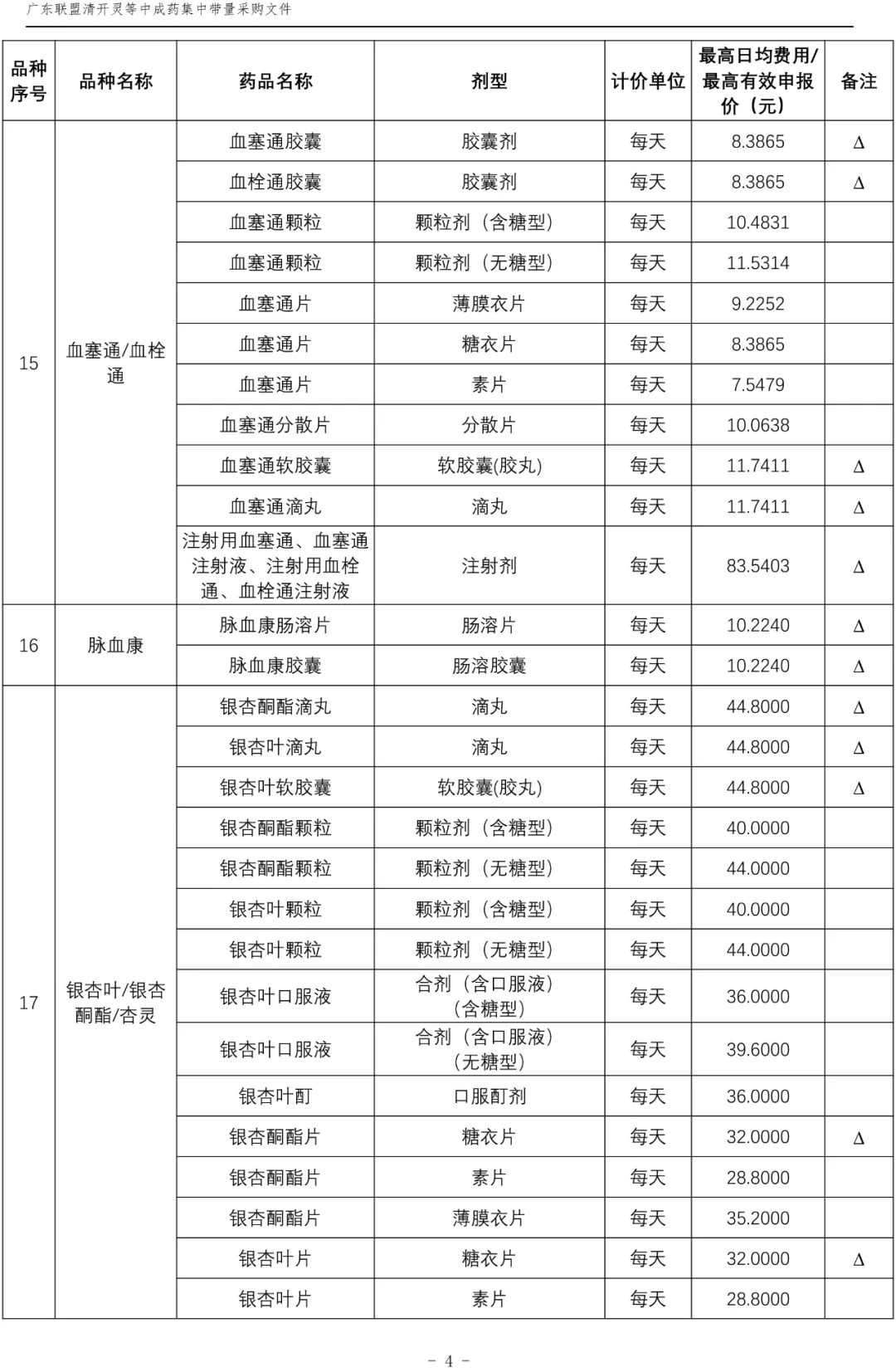

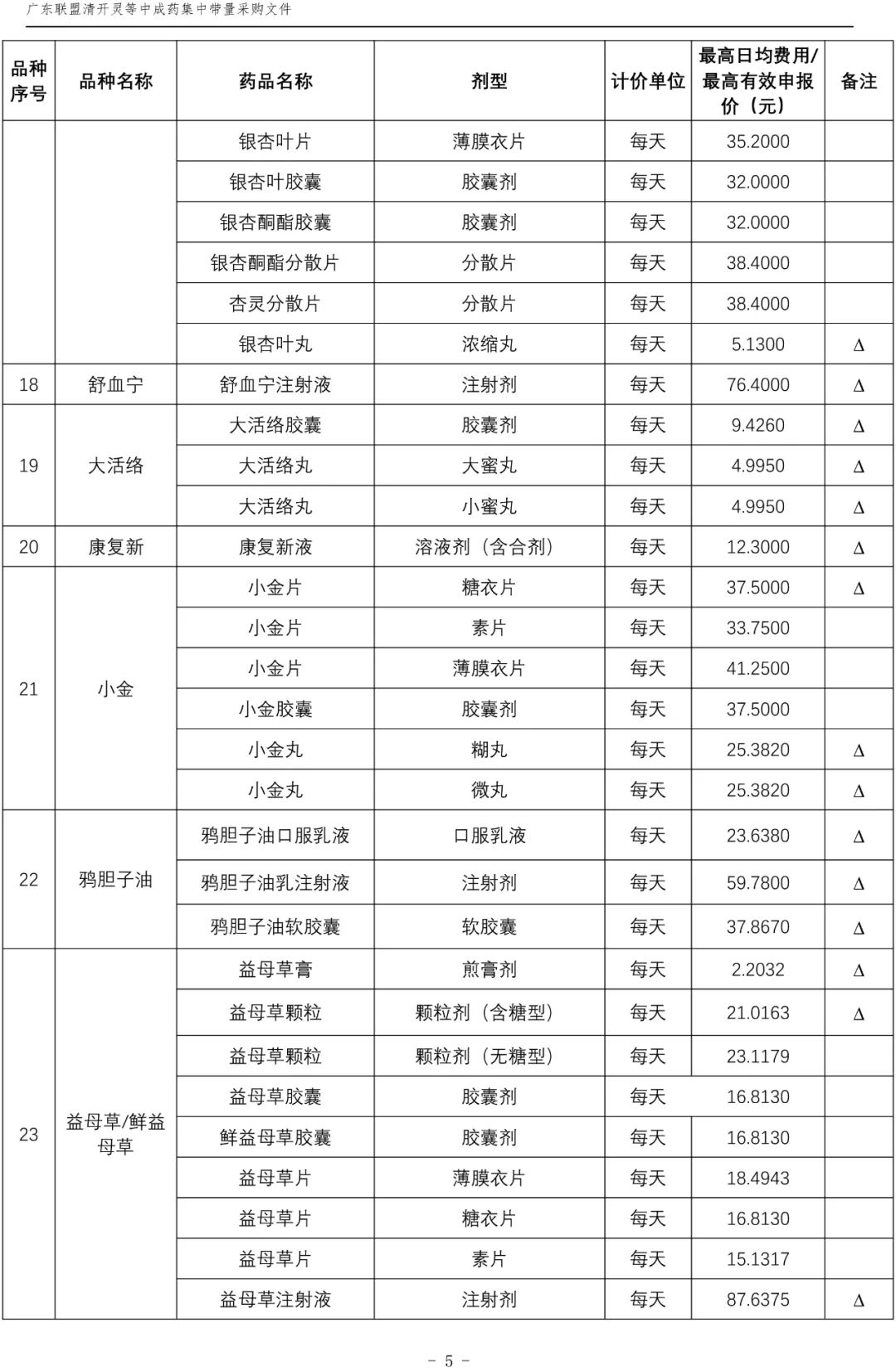

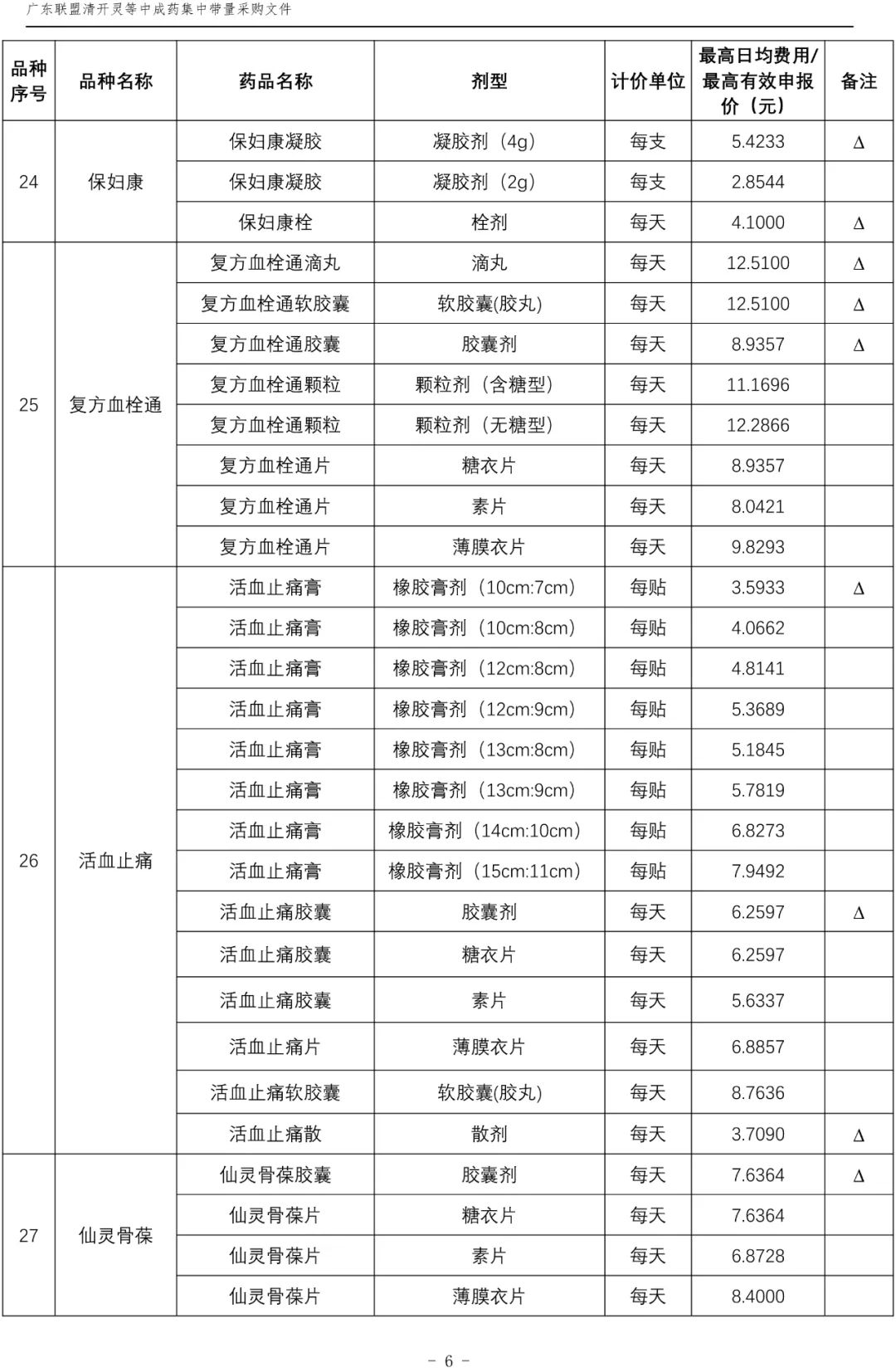

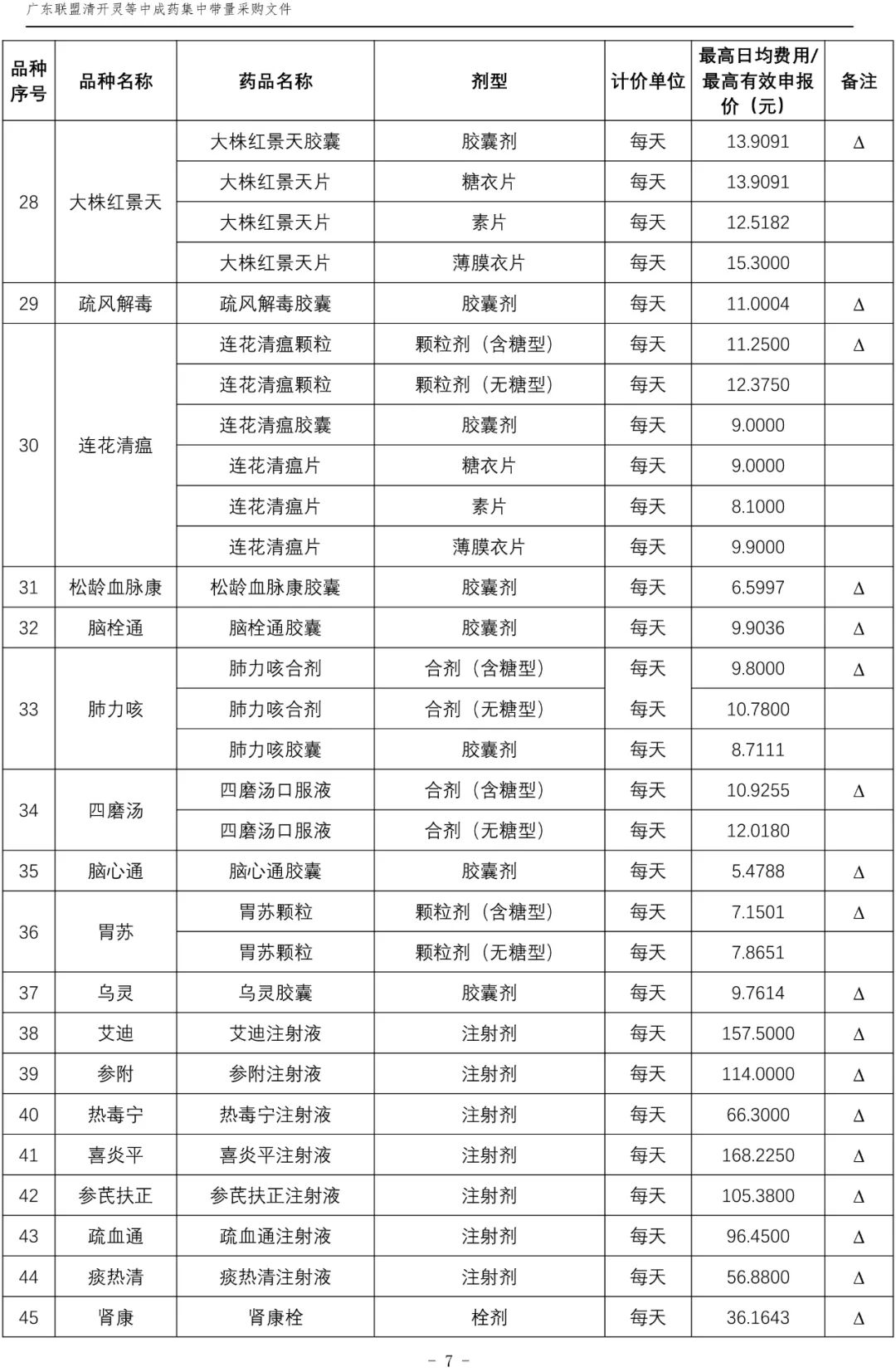

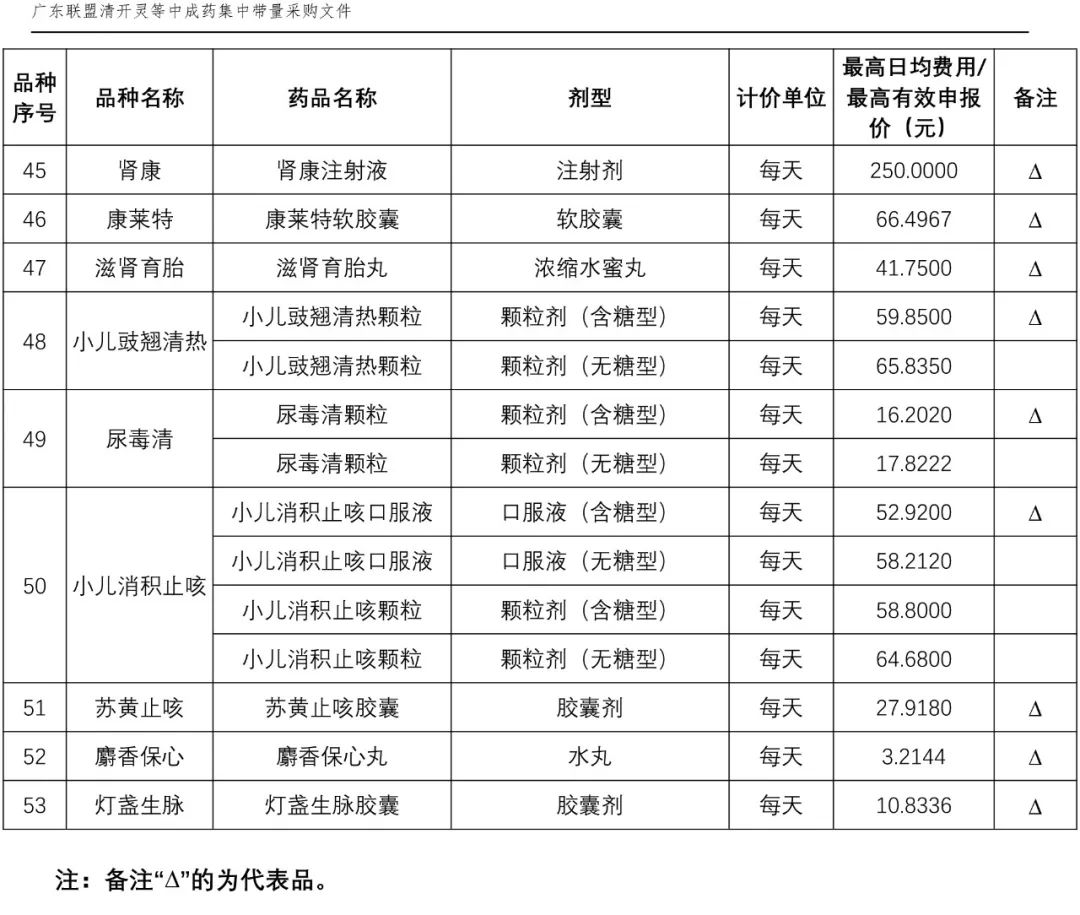

廣東聯(lián)盟中成藥集采132個藥品的最高日均費用/最高有效申報價