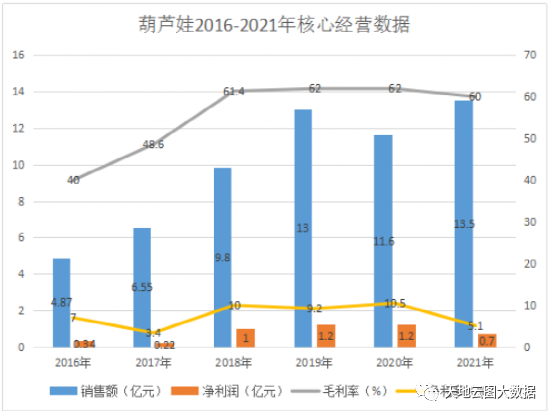

葫蘆娃藥業(yè)2021年年報(bào)顯示,公司2021年實(shí)現(xiàn)營(yíng)業(yè)收入13.5億元,同比增長(zhǎng)16.53%;實(shí)現(xiàn)歸屬于上市公司股東的凈利潤(rùn)7213.79萬(wàn)元。

圖1:葫蘆娃2016-2021年核心經(jīng)營(yíng)數(shù)據(jù)

一、兒童成藥增長(zhǎng)迅速

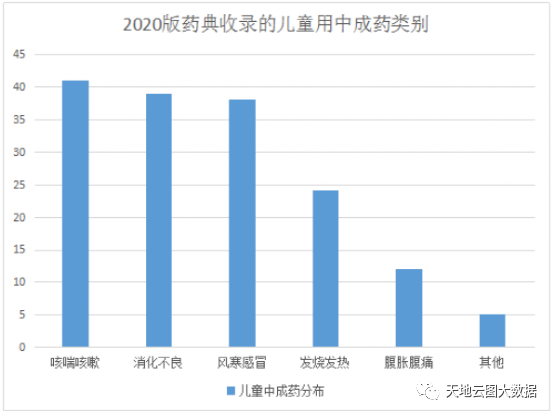

2020年版《中國(guó)藥典(一部)》中收錄中成藥成方制劑和單味制劑共1457種,兒童可用的制劑數(shù)為233種。其中,兒科專(zhuān)用藥按劑型則可分為顆粒劑17種、口服液13種、糖漿劑8種、丸劑8種、片劑6種、散劑3種、膠囊劑2種和搽劑1種;涉及適應(yīng)癥主要為咳嗽咳喘、消化不良、風(fēng)寒感冒、發(fā)燒發(fā)熱、腹脹腹痛等。

圖2:2020版藥典收錄的適合兒童使用的中成藥

長(zhǎng)期以來(lái),我國(guó)兒童專(zhuān)用藥物數(shù)量嚴(yán)重不足。國(guó)家陸續(xù)出臺(tái)了多個(gè)鼓勵(lì)扶持兒童專(zhuān)用藥物研發(fā)的政策。不少中藥企業(yè)看到了這一市場(chǎng),借助中醫(yī)藥的優(yōu)勢(shì),加大力度研發(fā)用于兒童的中成藥,并在劑量、劑型、口味等方面不斷創(chuàng)新。

表1:2021年中國(guó)公立醫(yī)療機(jī)構(gòu)終端兒科中成藥TOP10品牌(來(lái)源:米內(nèi)網(wǎng)及綜合公開(kāi)數(shù)據(jù))

2021年,中國(guó)公立醫(yī)療機(jī)構(gòu)終端兒科中成藥銷(xiāo)售額近90億元,同比增長(zhǎng)超過(guò)40%。葫蘆娃藥業(yè)的小兒肺熱咳喘顆粒位居第六,銷(xiāo)售增長(zhǎng)速度超過(guò)60%。

二、葫蘆娃藥業(yè)聚焦兒童用中成藥

葫蘆娃藥業(yè)抓住了兒藥這一業(yè)務(wù)核心,在兒科用藥領(lǐng)域擁有34個(gè)在產(chǎn)在銷(xiāo)的兒童藥品種(均為有明確兒童用法用量),包括小兒肺熱咳喘顆粒、腸炎寧顆粒/膠囊、頭孢克肟分散片、小兒氨酚黃那敏顆粒、小兒止咳糖漿、小兒清咽顆粒等,涵蓋了兒童呼吸系統(tǒng)用藥、消化系統(tǒng)用藥及抗感染用藥,形成較為完整的兒科用藥產(chǎn)品體系。

據(jù)年報(bào)數(shù)據(jù)顯示,2021年,葫蘆娃藥業(yè)的呼吸系統(tǒng)藥物、消化系統(tǒng)藥物、全身用抗感染藥物分別實(shí)現(xiàn)營(yíng)收8.29億元、3.03億元、1.41億元,營(yíng)收占比分別為61.23%、22.38%、10.41%,合計(jì)營(yíng)收占比達(dá)94.02%。其中,腸炎寧膠囊和小兒肺熱咳喘顆粒的銷(xiāo)量最高。

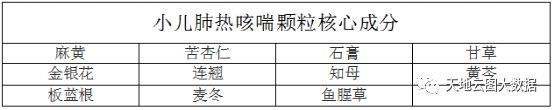

本期,天地云圖中藥產(chǎn)業(yè)大數(shù)據(jù)平臺(tái)從小兒肺熱咳喘顆粒涉及原料角度,淺析企業(yè)面臨的中藥原料成本壓力情況。

三、小兒肺熱咳喘顆粒核心成分

表2:小兒肺熱咳喘顆粒核心成分

四、小兒肺熱咳喘顆粒品種漲跌情況

表3:2021年1月至今小兒肺熱咳喘顆粒原料漲跌表(單位:元/公斤)

小兒肺熱咳喘顆粒的核心原料在2021年1月-2022年6月期間,上漲品種6個(gè),占比54.54%,下跌品種3個(gè),占比27.27%,走平品種2個(gè),占比18.18%。

五、核心原料行情點(diǎn)評(píng)

魚(yú)腥草(公斤價(jià),下同),產(chǎn)區(qū)分布較廣,市場(chǎng)可供貨源量較大,市場(chǎng)近期成交量一般,行情平淡運(yùn)行,現(xiàn)家種貨價(jià)格在6-7元,野生貨7-7.5元,預(yù)計(jì)短期內(nèi)行情難有太大變化。

金銀花,今年山東等地受干旱影響,產(chǎn)地均反饋產(chǎn)量有調(diào)減,新貨產(chǎn)出后行情有所上揚(yáng)。近期隨著產(chǎn)新深入,產(chǎn)量增加,行情疲軟,現(xiàn)市場(chǎng)金銀花河北花價(jià)格在130-145元,山東統(tǒng)貨價(jià)格在145元左右,河南貨價(jià)格略高,后市關(guān)注新貨產(chǎn)出與需求情況。

黃芩,今年在地面積較大,市場(chǎng)供應(yīng)充足,貨源走動(dòng)緩慢,價(jià)格小幅下滑。目前市場(chǎng)上山西家種統(tǒng)個(gè)多要價(jià)在17-18元;甘肅貨價(jià)格穩(wěn)中有降,統(tǒng)貨多要價(jià)在16-16.5元,商家關(guān)注度不高,預(yù)計(jì)后市行情難有太大改觀。

甘草,近期整體需求一般,貨源整體走動(dòng)以小批量為主,產(chǎn)區(qū)時(shí)有來(lái)貨,市場(chǎng)庫(kù)存充足,行情與前期相比變化不大,現(xiàn)甘草片一般貨價(jià)格在18.5-20元,大片價(jià)格在27-30元。

石膏,市場(chǎng)供應(yīng)充足,貨源小批量走銷(xiāo)順暢,加上產(chǎn)地有來(lái)貨,行情整體波動(dòng)不大,現(xiàn)市場(chǎng)石膏小批量走貨價(jià)格在2.5元,后市關(guān)注貨源消化情況。

苦杏仁,天氣轉(zhuǎn)熱,商家多以小批量購(gòu)進(jìn)為主,市場(chǎng)貨源供應(yīng)穩(wěn)定,行情一直沒(méi)有明顯的變化,現(xiàn)統(tǒng)貨價(jià)格在34-35元之間。今年甘肅等地普遍干旱,產(chǎn)新后需要密切關(guān)注產(chǎn)量變化情況。

麻黃,屬管制品種,經(jīng)營(yíng)商家不多,隨著銷(xiāo)售淡季到來(lái),貨源整體走動(dòng)緩慢,價(jià)格與前期相比變化不大。產(chǎn)地全草價(jià)格12.5元,切好的飲片價(jià)格16.5元,麻黃根價(jià)格16元上下,市場(chǎng)價(jià)格相比產(chǎn)地行情要貴2-3元。

板藍(lán)根,市場(chǎng)可供貨源充足,需求淡季整體走動(dòng)緩慢,價(jià)格保持穩(wěn)定,目前市場(chǎng)統(tǒng)貨多要價(jià)在11-12元,其后市需要良好的消化過(guò)程。

川麥冬,市場(chǎng)與產(chǎn)區(qū)可供貨源充足,近期貨源正常購(gòu)銷(xiāo),行情平穩(wěn),現(xiàn)市場(chǎng)川麥冬中等質(zhì)量統(tǒng)貨價(jià)在65元上下,好統(tǒng)貨成交價(jià)在70元,藥廠投料用差統(tǒng)貨成交價(jià)格在62元上下,后期還要關(guān)注貨源消化情況。

知母,亳州等主產(chǎn)地的種植面積減少,受生產(chǎn)周期長(zhǎng)的影響,關(guān)注商家依然較多,行情上漲后價(jià)格保持堅(jiān)挺。近期貨源正常購(gòu)銷(xiāo),現(xiàn)市場(chǎng)地產(chǎn)知母?jìng)€(gè)子貨價(jià)格在28元上下,小片價(jià)格在32元,今年的產(chǎn)量將決定未來(lái)價(jià)格走勢(shì)。

連翹,前期產(chǎn)地出現(xiàn)搶青現(xiàn)象,部分產(chǎn)地開(kāi)始零星產(chǎn)新,市場(chǎng)庫(kù)存偏緊。臨近產(chǎn)新商家購(gòu)進(jìn)謹(jǐn)慎,行情顯滑,現(xiàn)青翹水煮統(tǒng)貨價(jià)格在126-130元。目前來(lái)看,今年連翹的具體產(chǎn)量還難以判斷,產(chǎn)地說(shuō)減產(chǎn)和增產(chǎn)的商家均有,需關(guān)注后市產(chǎn)量情況。

六、原料評(píng)測(cè)結(jié)論

1、連翹知母品種采購(gòu)成本壓力較大 通過(guò)原料壓力測(cè)試,目前小兒肺熱咳喘顆粒原料壓力,從供應(yīng)量壓力上看主要來(lái)自于連翹、知母;而從質(zhì)量壓力上看,主要來(lái)自于金銀花、連翹、魚(yú)腥草等品種。

2、連翹2022年產(chǎn)新價(jià)格將影響葫蘆娃整體采購(gòu)成本 2020年,連翹受到天氣影響減產(chǎn)70%以上,2021年連翹又因倒春寒影響減產(chǎn)幅度較大,再加上這兩年疫情使得連翹整體需求有所增加,連翹庫(kù)存見(jiàn)底導(dǎo)致連翹行情接連出現(xiàn)天價(jià)。

2022年沒(méi)了倒春寒,但產(chǎn)地商家考察發(fā)現(xiàn),陵川縣連翹較正常年份減產(chǎn)60%。如果連翹行情在產(chǎn)新時(shí)不跌反增,公司的采購(gòu)成本將進(jìn)一步增加,如果連翹行情下跌,公司整體采購(gòu)成本將大幅下降。

3、兒童用藥增速加快帶動(dòng)原料需求增加 米內(nèi)網(wǎng)的數(shù)據(jù)顯示,2021年中國(guó)公立醫(yī)療機(jī)構(gòu)終端、中國(guó)城市實(shí)體藥店終端、中國(guó)網(wǎng)上藥店終端兒科中成藥銷(xiāo)售額合計(jì)近150億元,其中,中國(guó)網(wǎng)上藥店終端增速最快,超過(guò)90%。隨著國(guó)家對(duì)兒童用藥加快審批流程、鼓勵(lì)研發(fā)兒童藥研發(fā)投入,2022年兒童用藥繼續(xù)增加,將帶動(dòng)相關(guān)中藥材原料用量增加。