11月9日訊 醫(yī)藥生物行業(yè),哪些企業(yè)最“敗”“金”?

按照申萬行業(yè)分類,A股醫(yī)藥生物板塊上市公司共有352家。2020年前三季度,這352家藥企共實(shí)現(xiàn)營業(yè)收入13300億元,其中有1981億元花在了銷售費(fèi)用上,占營業(yè)收入比例為14.9%。

醫(yī)藥生物行業(yè)的銷售費(fèi)用真的高嗎?

比其他行業(yè)高:占比排名位列第二

A股28個(gè)申萬I級(jí)行業(yè)中,醫(yī)藥生物的銷售費(fèi)用占比位列第二,僅次于休閑服務(wù)行業(yè),比砸錢投廣告的紡織服裝和食品飲料行業(yè)還高。

圖表1:2020年前三季度A股各行業(yè)銷售費(fèi)用/營業(yè)總收入情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心

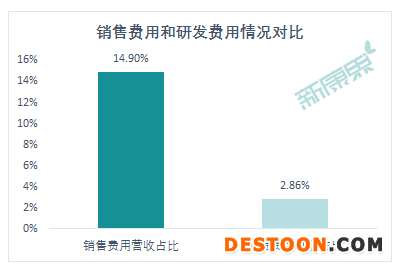

比其他費(fèi)用高:是研發(fā)費(fèi)用五倍多!

2020年前三季度醫(yī)藥生物A股上市企業(yè)的銷售費(fèi)用占營業(yè)收入比例為14.9%,相比之下,研發(fā)支出381億,占營業(yè)收入的比例僅2.86%。也就是說一個(gè)藥企收入100元,有15元花在了銷售上面,但僅有不到3元用于研發(fā)新產(chǎn)品,重“金”都砸在了銷售非研發(fā)上。

圖表2:2020前三季度A股醫(yī)藥生物行業(yè)銷售費(fèi)用和研發(fā)費(fèi)用情況對(duì)比

來源:同花順,中康產(chǎn)業(yè)資本研究中心

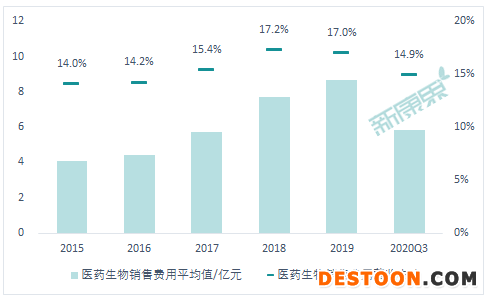

比歷史高:五年翻倍

醫(yī)藥生物行業(yè)營業(yè)收入平均值由2015年的29億增長至2019年的51億元,實(shí)現(xiàn)了快速增長。但與此同時(shí),2015年平均銷售費(fèi)用僅4.1億元,2019年已翻倍至8.7億元,營收占比也提升了3%左右。銷售費(fèi)用的增長遠(yuǎn)高于營業(yè)收入的增長,業(yè)績?nèi)?ldquo;錢”砸。

圖表3:醫(yī)藥生物平均銷售費(fèi)用及營收占比情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心

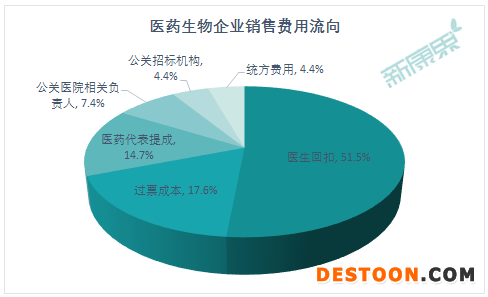

錢都“敗”哪兒去了?

醫(yī)藥生物行業(yè)的銷售費(fèi)用“高”毋庸置疑,但如此高的費(fèi)用,都花哪兒去了?

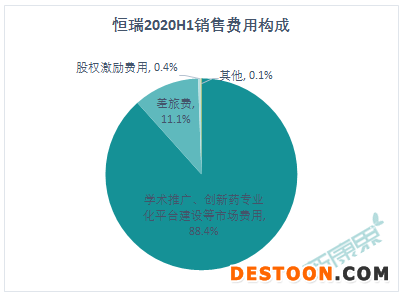

據(jù)恒大研究院調(diào)研數(shù)據(jù)顯示,醫(yī)藥生物企業(yè)的銷售費(fèi)用主要有六大流向:公關(guān)招標(biāo)機(jī)構(gòu)費(fèi)用、公關(guān)醫(yī)院相關(guān)負(fù)責(zé)人費(fèi)用、醫(yī)生回扣、醫(yī)藥代表提成、過票成本和統(tǒng)方費(fèi)用。其中,僅醫(yī)生回扣占比就超一半。根據(jù)國內(nèi)醫(yī)藥龍頭恒瑞醫(yī)藥財(cái)報(bào)數(shù)據(jù)顯示,近90%的銷售費(fèi)用為市場(chǎng)推廣等費(fèi)用。醫(yī)藥生物行業(yè)的銷售費(fèi)用,都用在了關(guān)系維護(hù)和市場(chǎng)推廣上,也即 “帶金銷售”。

圖表4:醫(yī)藥生物企業(yè)銷售費(fèi)用流向情況

來源:恒大研究院,中康產(chǎn)業(yè)資本研究中心

圖表5:2020上半年恒瑞醫(yī)藥銷售費(fèi)用構(gòu)成

來源:公司財(cái)報(bào),中康產(chǎn)業(yè)資本研究中心

為什么要“帶金銷售”?

跟產(chǎn)業(yè)鏈及銷售模式有關(guān)

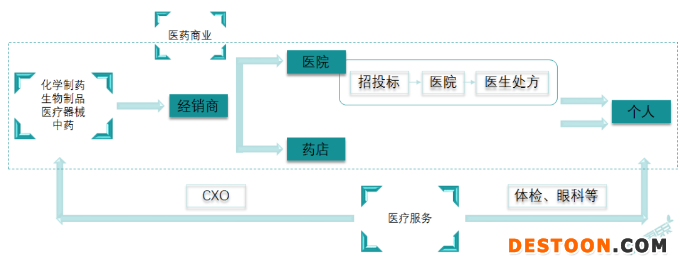

醫(yī)藥生物分類下有6個(gè)II級(jí)子行業(yè):化學(xué)制藥、生物制品、醫(yī)療器械、中藥、醫(yī)藥商業(yè)和醫(yī)療服務(wù)。其中化學(xué)制藥、生物制品、中藥和醫(yī)療器械子行業(yè)下的制造企業(yè)為屬于行業(yè)上游,其生產(chǎn)的藥品、器械等產(chǎn)品通過經(jīng)銷商銷售到藥店和醫(yī)院,由于醫(yī)院渠道的特殊性,繼而出現(xiàn)了帶金銷售。上游企業(yè)的產(chǎn)品需要經(jīng)過招投標(biāo)流程進(jìn)入醫(yī)院,再經(jīng)由醫(yī)生處方流到終端患者,雖然支付方為終端患者個(gè)人及醫(yī)保,但是處方的決定權(quán)在醫(yī)生。這一決定權(quán)帶來了灰色的回扣費(fèi)用,也是上游制藥企業(yè)的銷售費(fèi)用主要流向。

圖表6:醫(yī)藥生物行業(yè)產(chǎn)業(yè)鏈

來源:公開材料,中康產(chǎn)業(yè)資本研究中心

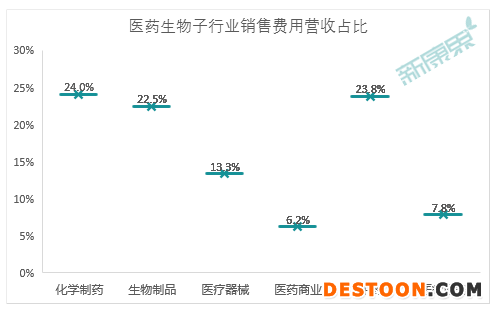

負(fù)責(zé)流通環(huán)節(jié)的醫(yī)藥商業(yè)企業(yè),以及服務(wù)于上游企業(yè)和個(gè)人的醫(yī)療服務(wù)企業(yè),則不依賴于進(jìn)醫(yī)院開處方這一環(huán)節(jié),因此其銷售費(fèi)用遠(yuǎn)低于上游制造企業(yè)。從2020年前三季度銷售費(fèi)用營收占比來看,醫(yī)藥商業(yè)和醫(yī)療服務(wù)占比僅個(gè)位數(shù),而化學(xué)制藥、生物制品和中藥的占比均在20%以上,比I級(jí)醫(yī)藥生物行業(yè)水平高了近10%。

圖表7:2020年前三季度醫(yī)藥生物子行業(yè)銷售費(fèi)用營收占比情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心

醫(yī)院端仍為醫(yī)療產(chǎn)品主要銷售渠道

中康數(shù)據(jù)顯示,即使在處方外流等多個(gè)醫(yī)改措施下,我國藥品市場(chǎng)渠道分布中,等級(jí)醫(yī)院渠道近三年占比均在75%左右,仍占絕對(duì)優(yōu)勢(shì),這就決定了上游制造企業(yè)仍以醫(yī)院為主要銷售渠道,醫(yī)療產(chǎn)品一經(jīng)醫(yī)院銷售,則難以避免“帶金銷售”。

圖表8:2017-2019年等級(jí)醫(yī)院端及零售端渠道分布情況

來源:中康CMH-零售藥店,中康產(chǎn)業(yè)資本研究中心

怎么把“金”砍掉花在刀刃上?

帶金銷售引發(fā)了看病貴、醫(yī)生灰色收入等系列問題,衛(wèi)健委亦出臺(tái)了相關(guān)政策以改善此現(xiàn)象。下面我們就以最具有代表性的化學(xué)制藥子行業(yè)為例,探討近年相關(guān)的政策措施。

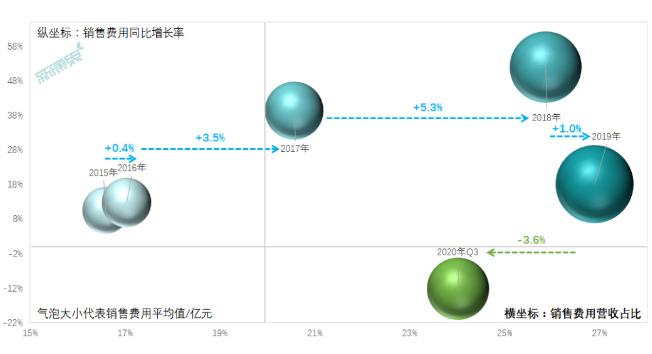

2017年初,我國國家衛(wèi)生健康委員會(huì)推出“兩票制”改革。以往藥品在流通環(huán)節(jié)歷經(jīng)多層經(jīng)銷商層層加價(jià),改革后藥品從生產(chǎn)企業(yè)到流通企業(yè)開一次發(fā)票,流通企業(yè)到醫(yī)療機(jī)構(gòu)再開一次發(fā)票,稱之為“兩票制”,意在縮減流通環(huán)節(jié)從而降低藥價(jià)。但從化學(xué)制藥子行業(yè)的平均銷售費(fèi)用來看,2017年當(dāng)年銷售費(fèi)用占比不降反升,而后的2018年其占比提升了5.3%。兩票制雖然縮短了流通環(huán)節(jié),但藥企僅由原本的低開向高開銷售模式轉(zhuǎn)變,并未改善帶金銷售問題。

圖表9:化學(xué)制藥子行業(yè)銷售費(fèi)用氣泡圖

來源:同花順,中康產(chǎn)業(yè)資本研究中心

2018年11月,國家組織醫(yī)藥集中采購,以承諾的采購量換取降價(jià),在4+7城市試行,俗稱4+7城市帶量采購,隨后的2019年及2020年密集組織了聯(lián)盟地區(qū)、第二批及第三批帶量采購。帶量采購直接連接了制藥企業(yè)和醫(yī)院端,將中標(biāo)價(jià)格透明化,意在砍掉二者間的利益鏈條。從帶量采購政策推行方式來看,帶金銷售模式有望成為過去式。值得注意的是,化學(xué)制藥行業(yè)銷售費(fèi)用營收占比2020年前三季度下降了3.6%,自2015年以來,銷售費(fèi)用占比首次出現(xiàn)下降。

圖表10:帶量采購時(shí)間進(jìn)度

來源:同花順,中康產(chǎn)業(yè)資本研究中心

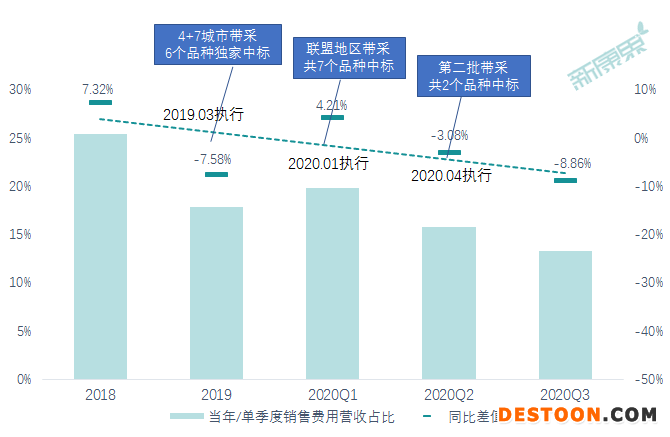

以華海藥業(yè)來看,在4+7帶量采購中6個(gè)品種獨(dú)家中標(biāo),聯(lián)盟地區(qū)帶量采購中7個(gè)品種中標(biāo),第二批帶量采購中2個(gè)品種中報(bào),可謂帶量采購招標(biāo)的“大贏家”。根據(jù)帶量采購?fù)七M(jìn)時(shí)間,自2019年4+7城市帶量采購開始執(zhí)行,華海藥業(yè)的銷售費(fèi)用明顯下降,其營收占比2019年下降了7.58pct,2020年隨著后續(xù)帶量采購批次的落地,華海藥業(yè)單季度的銷售費(fèi)用營收占比下降明顯,當(dāng)前占比僅13.24%,比化學(xué)制藥行業(yè)水平低了近10pct。

圖表11:華海藥業(yè)銷售費(fèi)用營收占比情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心(注:同比差值=單季度銷售費(fèi)用營收占比-去年同期銷售費(fèi)用營收占比)

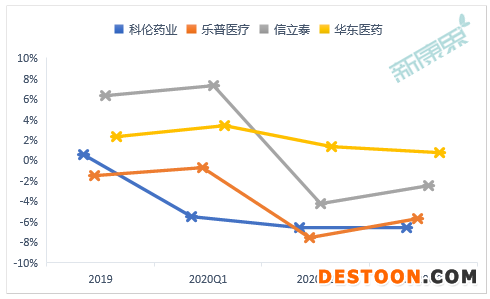

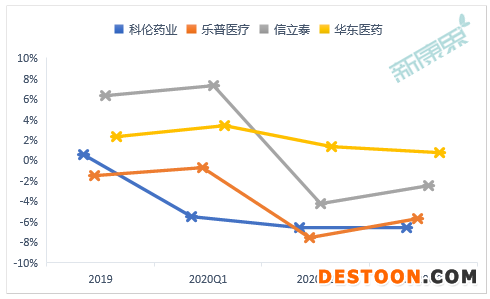

除華海藥業(yè)外,科倫藥業(yè)、樂普醫(yī)療、信立泰以及華東醫(yī)藥4家?guī)Я坎少徶匾獏⑴c者,其銷售費(fèi)用自2020年一季度開始呈明顯下降趨勢(shì),帶量采購政策砍“金”能力可謂強(qiáng)。

圖表12:4家企業(yè)銷售費(fèi)用占比情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心(注:2020年為單季度數(shù)值)

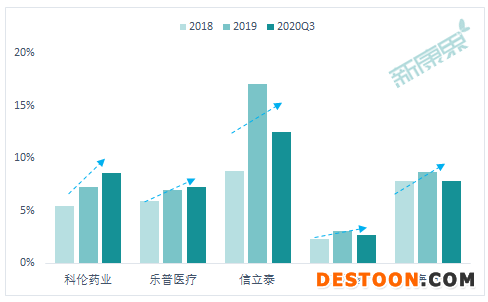

對(duì)比這五家企業(yè)的銷售費(fèi)用及研發(fā)費(fèi)用各自營收占比情況,銷售費(fèi)用下降的同時(shí),研發(fā)費(fèi)用占比在逐步提升。一方面,帶量采購砍掉了中間帶金銷售環(huán)節(jié),節(jié)省了其中的銷售費(fèi)用,企業(yè)有更多的錢投入到研發(fā)里去,另一更重要方面,仿制藥納入帶量采購導(dǎo)致利潤率降低,倒逼企業(yè)走向創(chuàng)新道路。

圖表13:5家企業(yè)研發(fā)費(fèi)用營收占比情況

來源:同花順,中康產(chǎn)業(yè)資本研究中心

小結(jié)

醫(yī)藥生物行業(yè)銷售費(fèi)用“高”由來已久,主要是由銷售模式其中的利益鏈條決定的。而國家亦有相關(guān)政策試圖砍掉此“金”,“兩票制”出臺(tái)之后上有政策下有對(duì)策,銷售費(fèi)用不降反升。而帶量采購政策效果明顯,既砍掉了其中灰色地帶的金,又促使企業(yè)走向創(chuàng)新。但政策不可一蹴而就,需給藥企留有轉(zhuǎn)型空間,如此產(chǎn)業(yè)將更健康發(fā)展,以往見不得光的金亦能在太陽底下閃閃發(fā)光!

110102000668(1)號(hào)

110102000668(1)號(hào)