米內(nèi)網(wǎng)數(shù)據(jù)顯示,在三大終端六大市場(chǎng)中,中國(guó)城市實(shí)體藥店終端占比從2019年的23.5%上升至2020H1的26.6%。大參林、益豐、老百姓和一心堂四大上市連鎖企業(yè)前三季度的營(yíng)業(yè)收入增長(zhǎng)均超20%??梢?jiàn)零售藥店在新冠疫情下,表現(xiàn)出更強(qiáng)的韌性,市場(chǎng)地位有所上漲。但隨著國(guó)家集中采購(gòu)的持續(xù)加碼推進(jìn),人們的消費(fèi)升級(jí)和消費(fèi)行為的變化等,零售市場(chǎng)的品類結(jié)構(gòu)勢(shì)必受到影響,如何能夠把握最為關(guān)鍵的銷售品類展示自身核心競(jìng)爭(zhēng)力和增強(qiáng)消費(fèi)者的粘性顯得尤為重要。

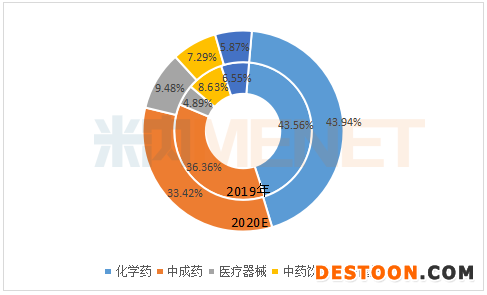

化學(xué)藥韌性更足,器械受疫情影響份額拉升明顯

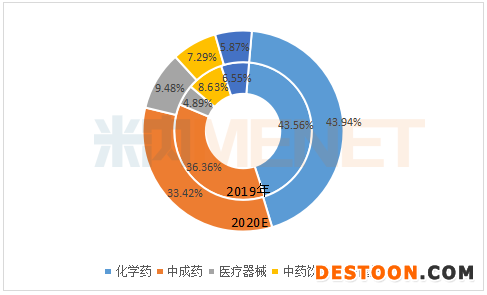

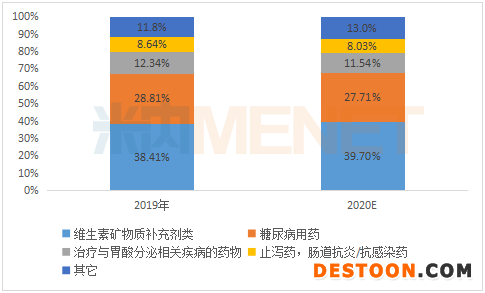

圖1:中國(guó)城市實(shí)體藥店終端總體年度銷售占比

來(lái)源:米內(nèi)網(wǎng)中國(guó)城市實(shí)體藥店終端格局

“十三五”期間,國(guó)家醫(yī)改政策持續(xù)加碼,零售藥店終端受處方外流、藥占比等影響,藥品仍是藥店的主要銷售貢獻(xiàn),2019年的市場(chǎng)份額接近80%。新冠疫情的爆發(fā),藥店作為防疫用品的銷售渠道,醫(yī)療器械呈現(xiàn)爆發(fā)式增長(zhǎng),2020E份額同比上升4.59個(gè)百分點(diǎn),化學(xué)藥的市場(chǎng)份額仍穩(wěn)中有升,成長(zhǎng)性更好。

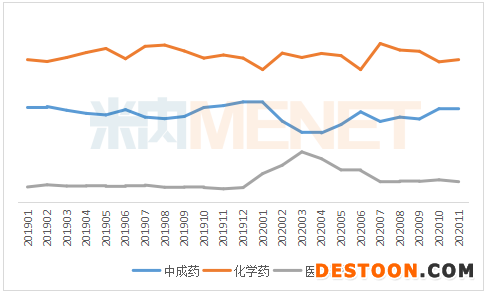

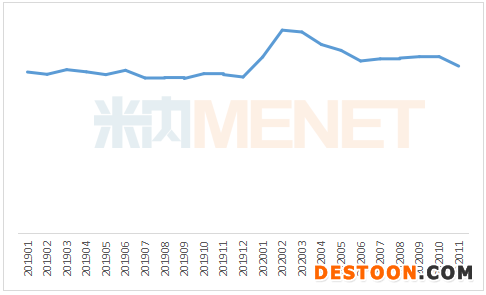

圖2:2019年1月-2020年11月樣本城市零售藥店份額走勢(shì)

來(lái)源:米內(nèi)網(wǎng)零售藥品監(jiān)測(cè)系統(tǒng)

(>1萬(wàn)家零售實(shí)體藥店,含城市與縣鄉(xiāng))

從樣本藥店每個(gè)月的份額走勢(shì)看,新冠疫情爆發(fā)期間,2020年上半年醫(yī)療器械的份額急劇攀升,在3月份達(dá)到頂峰,下半年趨于穩(wěn)定,但市場(chǎng)份額明顯高于2019年?;瘜W(xué)藥的份額走勢(shì)堅(jiān)挺,受新冠疫情的影響相對(duì)較弱,而以呼吸系統(tǒng)疾病用藥為首的中成藥明顯受挫,僅在疫情基本穩(wěn)定的6月份有增長(zhǎng)小高峰。

化學(xué)藥“鐵三角”易主,抗腫瘤和免疫調(diào)節(jié)劑擠進(jìn)前三

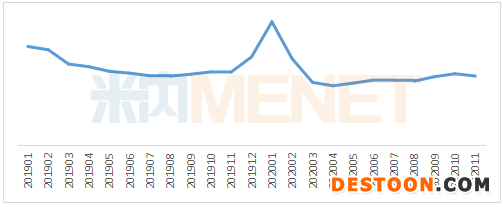

隨著“限抗令”的持續(xù)推進(jìn),近年來(lái)全身用抗感染藥物市場(chǎng)的增長(zhǎng)有所放緩,在化學(xué)藥中的市場(chǎng)份額持續(xù)下滑,目前已經(jīng)跌到第四位。但在2020年新冠疫情爆發(fā)的一季度,特別是1月份,抗菌藥物需求急劇上升,該品類在化學(xué)藥中的市場(chǎng)份額有明顯的上漲,但從縱向上看,其市場(chǎng)份額持續(xù)緩慢下行。

圖3:2019年1月-2020年11月樣本城市零售藥店化學(xué)藥全身用抗感染藥物份額走勢(shì)

來(lái)源:米內(nèi)網(wǎng)零售藥品監(jiān)測(cè)系統(tǒng)

(>1萬(wàn)家零售實(shí)體藥店,含城市與縣鄉(xiāng))

隨著優(yōu)先審評(píng)審批的落地,大量抗腫瘤新藥研發(fā)上市。2018年國(guó)家醫(yī)保局成立以來(lái),開(kāi)始組織對(duì)抗腫瘤藥物的準(zhǔn)入談判。2018年有17種藥品經(jīng)過(guò)談判納入醫(yī)保目錄,在2020年談判中,新增17種抗腫瘤新藥、包括多種免疫檢查點(diǎn)抑制劑、生物靶向制劑等。這些藥物中,不少具有獨(dú)立自主產(chǎn)權(quán)的抗腫瘤新藥納入,例如多款國(guó)產(chǎn)PD-1抑制劑。

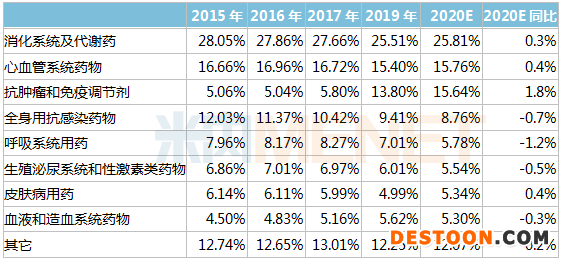

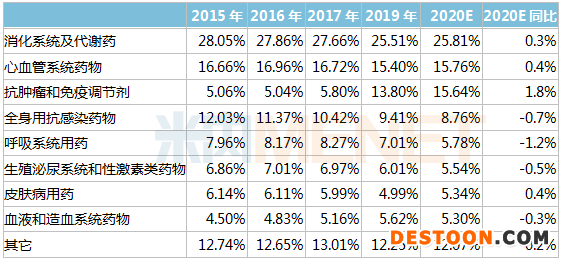

表1:近五年化學(xué)藥主要亞類的份額及走勢(shì)

來(lái)源:米內(nèi)網(wǎng)中國(guó)城市實(shí)體藥店終端格局

雖然越來(lái)越多的抗腫瘤藥納入醫(yī)保,但受處方外流、藥占比、零差率、醫(yī)??刭M(fèi)等影響,醫(yī)院能夠進(jìn)的藥物品種數(shù)量有限,使用的限制也更為嚴(yán)格,所以零售藥店尤其是DTP藥房該類藥物銷售額持續(xù)攀高,擠進(jìn)化學(xué)藥前三品類。

剛性需求的消化系統(tǒng)及代謝藥、心血管系統(tǒng)藥物的市場(chǎng)地位仍保持不變,長(zhǎng)期占據(jù)化學(xué)藥的第一和第二位。前三大品類的市場(chǎng)份額均在15%以上,同比2019年均有上升,呈現(xiàn)強(qiáng)者恒強(qiáng)的局面。

維生素、礦物質(zhì)補(bǔ)充劑成“爆款”

維生素和礦物質(zhì)補(bǔ)充劑是消化系統(tǒng)及代謝藥的主要銷售貢獻(xiàn),其中維生素類的代表有維生素C、維生素D、維生素A等的單方和復(fù)方制劑,礦物質(zhì)補(bǔ)充劑主要以鈣制劑為主。這類藥品不僅有剛性需求的屬性,同時(shí)也屬于大健康品類,優(yōu)化生活類產(chǎn)品。

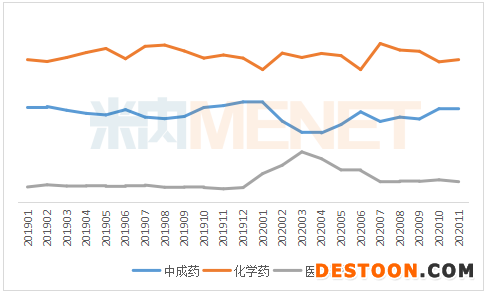

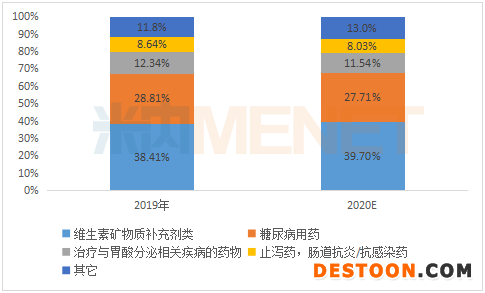

圖4:2019-2020E化學(xué)藥消化系統(tǒng)及代謝藥亞類份額及走勢(shì)

來(lái)源:米內(nèi)網(wǎng)中國(guó)城市實(shí)體藥店終端格局

近幾年,隨著人們的生活水平提升,該類藥物的市場(chǎng)份額持續(xù)攀升。而新冠疫情更加速和提升全民大健康意識(shí)的形成與發(fā)展,據(jù)媒體報(bào)道,國(guó)民十大健康關(guān)鍵詞中第一個(gè)是“活著”,這代表人們健康意識(shí)的提升,該類藥品后續(xù)表現(xiàn)值得期待。

心血管用藥地域性明顯

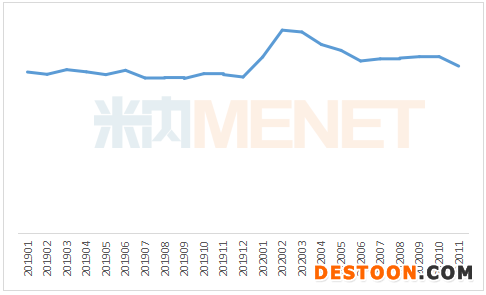

近幾年心血管用藥在中國(guó)城市實(shí)體藥店化學(xué)藥的市場(chǎng)份額均在15%以上。在新冠疫情爆發(fā)的一季度,人們只能選擇就近的零售藥店或者線上交易(O2O/B2C)購(gòu)買藥品,所以心血管用藥的銷售額明顯上升,其它月份的份額基本高于去年同期水平。

心腦血管疾病是危害人民健康的第一殺手,在臨床市場(chǎng)用量大,醫(yī)院采購(gòu)金額也高,所以國(guó)家集中采購(gòu)前三批都包含該類疾病用藥。第一批藥品包含降脂藥(阿托伐他汀鈣片/瑞舒伐他汀鈣片)、降壓藥(氯沙坦鉀片/厄貝沙坦片/苯磺酸氨氯地平片/厄貝沙坦氫氯噻嗪片/馬來(lái)酸依那普利片),第二批藥品中包含降脂藥(辛伐他汀片、依折麥布辛伐他汀片)。由于帶量采購(gòu)的降價(jià)幅度較大,幾乎都是腰斬,所以有些企業(yè)沒(méi)有中選或者直接放棄。不管是已進(jìn)入、流標(biāo)或者棄標(biāo)的廠家,都在不斷布局深耕零售藥店市場(chǎng),以求與藥店達(dá)成深度合作。

圖5:2019年1月-2020年11月樣本城市零售藥店化學(xué)藥心血管用藥份額走勢(shì)

來(lái)源:米內(nèi)網(wǎng)零售藥品監(jiān)測(cè)系統(tǒng)

(>1萬(wàn)家零售實(shí)體藥店,含城市與縣鄉(xiāng))

1990~2016年中國(guó)及省級(jí)行政區(qū)疾病負(fù)擔(dān)報(bào)告顯示,我國(guó)心腦血管病的疾病負(fù)擔(dān)在不同地區(qū)間差異較大,較重的省級(jí)行政區(qū)集中在東北(黑龍江、吉林)和西部(新疆、青海和西藏)。心腦血管病的疾病負(fù)擔(dān)較低的省級(jí)行政區(qū)為北京、上海、浙江、江蘇、福建、香港和澳門。所以廠家在重點(diǎn)鋪貨的省市藥店合作上,可以根據(jù)不同的地域需求進(jìn)行更加精準(zhǔn)的營(yíng)銷。

結(jié)語(yǔ)

藥店不僅應(yīng)該抓住關(guān)鍵品類的銷售,同時(shí)要根據(jù)顧客渠道習(xí)慣,通過(guò)多種途徑與顧客實(shí)現(xiàn)連接,才能在未來(lái)的競(jìng)爭(zhēng)中占據(jù)先機(jī)。新冠疫情催化互聯(lián)網(wǎng)醫(yī)療政策,B2C和 O2O 模式將越發(fā)成熟,線上線下融合更有利于藥店的發(fā)展。同時(shí)隨著新生代95后消費(fèi)群體的出現(xiàn),不管是對(duì)于上游的生產(chǎn)企業(yè)還是零售藥店終端,都提出更高的要求。他們購(gòu)買的途徑和選擇更加多樣化,更加樂(lè)意嘗新,需求也更加多樣化,要求終端市場(chǎng)更加快速做出反應(yīng)。

另一方面,藥店數(shù)量的上行,藥店的人均服務(wù)店數(shù)正在下滑。隨著行業(yè)整體增速放緩,零售企業(yè)將從“增量市場(chǎng)”向“存量市場(chǎng)”邁進(jìn),隨著增量的減少,如何有效“經(jīng)營(yíng)”存量的顧客,增強(qiáng)企業(yè)與顧客的粘性將變得更加重要。