三七,近年行情一直處于下跌態(tài)勢,部分商家前赴后繼好幾次視低位買入,但反彈行情持續(xù)時間短,價格又再次下跌。本次行情是一波反彈還是價格復蘇?

本期,天地云圖中藥產業(yè)大數據平臺根據產銷數據對該品種行情做一分析。

一、三七市場、產地走動情況

亳州市場:三七(公斤價,下同),三七由于價格不高,近期有商家關注,去產地采購貨源較多,行情出現上漲,市場也隨行就市價格上調,60頭三七售價140元,80頭三七售價130元,120頭售價120元,由于該品高價庫存較多,短期內行情難有太大改觀。

安國市場:三七,隨著到產地采購商家減少,貨源走動較前期轉緩,市場價格整體波動不大,上漲后行情轉穩(wěn),整體走動不如產地,市場120頭價格110-115元之間,60頭商家要價130元,40頭喊價在140元上下,預計短期內行情穩(wěn)定為主。

玉林市場:三七,市場貨源走動好于前期,近期有商家去產地采購,導致價格上漲,近日采購商家離去,行情又出現小幅回落,現市場三七120頭貨價在115元,60頭貨價格在140元,40頭貨價在150元,30頭貨價格在160元,20頭貨價在200元。

云南文山三七經銷商介紹,上周全國各地商家陸續(xù)到文山采購三七,產地貨源走銷順暢,行情也被拉高,60頭規(guī)格的貨源從110元最高升至接近140元,但是隨著近日購貨商家的散去,貨源上市量大,走動也隨即放緩,行情也很快轉為回落,現60頭的價格在126-130元之間,120頭的也由118-120元回調至112元附近。

二、三七在底部震蕩

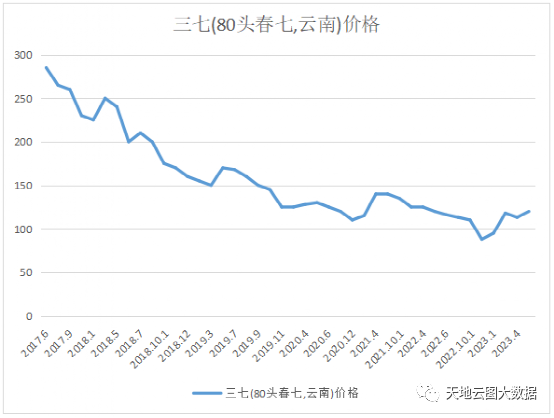

圖:三七2017-2023年市場價格走勢圖

進入市場經濟后,三七歷史上共5輪波峰期,最低價是2004年5月份的40元,最高價是2013年10月份的740元,成為中藥材市場具備金融屬性的“風向標”品種。

第一波:1986年-1988年 由于供需矛盾,三七價格在160元-220元的經歷了3年高價期后,迅速回落到42元低谷;

第二波:1993年-1995年 經過4年生產調減后,三七行情再次攀升高位,同樣運行了3年后,出現嚴重供大于求。但由于當時政府價格保護、囤貨商炒作,將本該跌入低谷的三七價格重新拉漲,并導致1996年之后的連續(xù)盲目擴種。直接導致了1999年-2008年三七長達10年價格低位運行,藥商藥農“談七色變”。

第三波:2009年-2011年7月 三七生產極度萎縮,某大藥企牽頭囤積;加上云南2010年大旱助推,三七行情出現連續(xù)翻番行情,120頭規(guī)格最高價格上漲至520元以上。國家發(fā)改委迅速出手打壓,在2011年7月將連續(xù)推高的三七行情抑制下來。

第四波:2012年-2014年 由于生產未能恢復,短期的政策打壓,反而為三七行情再次暴漲提供契機。導致三七價格在2012年-2014年進入歷史遇高峰運行達2年之久。

第五波:2016年7月-2017年8月 由于連續(xù)高價運行,三七創(chuàng)造眾多“造富”神話,文山州大街上豪車如云,大小老板出手闊綽;產區(qū)農戶積極種植,導致2015年三七無論種植面積還是產能都迎來歷史最高峰,年產量超過55000噸,行情迅速回落到120元左右。

2016-2017年,由于前期價格快速回落,各方開始積極補貨,行情迎來反彈,價格從110元上漲至270元,漲幅145.45%。2018-2022年,三七進入庫存消化期,同時價格仍在不斷走低,價格從270元下滑至100元,跌幅62.69%。

由于第五階段的高價刺激生產無序擴張,導致部分副產區(qū)的種植面積甚至遠超主產區(qū)。目前三七100元左右的價位對于傳統(tǒng)種植戶來說仍有較大利潤空間,但對包地種植戶來說,利潤甚微。

三、庫存較大

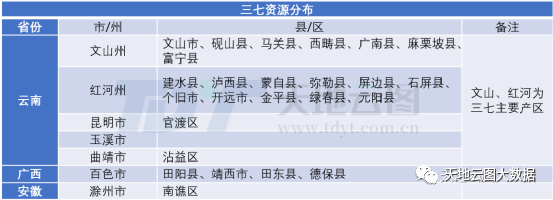

表:三七資源分布

云南文山原來是三七的主產區(qū),因植株存在連茬種植障礙,再加上2009-2012年第三輪高價的刺激,三七種植開始向紅河州的建水、蒙自、瀘西、彌勒、屏邊等市縣轉移。

經過近幾年的生產發(fā)展,紅河州的三七產量已占三七總產量的50%左右,成為新晉的最大主產區(qū)。而曲靖中南部各縣的三七產量也不容小視,雖然當地是各家各戶用自有地塊種植,少有承包大戶,但產量也占到全國總產量的35%-40%,成為三七種植的第二大產區(qū)。

目前,文山由于歷史原因及品牌效應,其三七的集散地和交易市場的地位仍不可替代。而安徽、廣東、四川、湖南、福建、江西、湖北、浙江等地,在三七高價期開始引種,整體產能已占到了10%-15%。

前期的過熱生產,造成2015年、2019年先后出現年產量過5萬噸的三七產量高峰,遠遠超過2-3萬噸的年度需求量。

據天地云圖中藥產業(yè)大數據平臺統(tǒng)計,2021年三七產量在31000噸左右,2022年三七產量約為28000噸左右。

四、需求端減弱

通過天地云圖大數據分析發(fā)現,2018年-2022年,三七無論在成藥需求端、還是民眾消費端,整體消費都呈小幅下滑態(tài)勢。

對其核心中成藥品種血塞通的產能分析來看,2011年和2014年,是血塞通產能高峰期,2015年跌回2009年前后生產水平,隨后3年逐步回溫。但2017年2月新版醫(yī)保目錄頒布,注射用血塞通被二級以上醫(yī)院限止使用,其產能再次受挫。

2018年,三七類中成藥銷售量明顯下滑,以云南某集團發(fā)布公報為例,該企業(yè)的主打產品血塞通凍干粉針,2018年 上半年銷售量下降26.13%,從而造成該企業(yè)減少對三七原料消耗106.52噸左右。

據天地云圖中藥產業(yè)大數據平臺統(tǒng)計,2021年三七用量在15000噸左右,2022年三七用量約為15800噸左右。

五、后市預判

1、三七種植利潤薄,整體種植面積萎縮 農戶自有土地種植相對來說投入成本較低,但三年也要在2萬元附近,大戶租地種植居中,2.5萬元左右,藥企基地種植由于規(guī)范化成本更高,在3萬元上下。按現在的產地行情,畝產三七干貨折中60頭200公斤,近年平均單價120元,收入24000來元,三七花3000-4000元,。整體利潤微薄,大戶和藥企基地基本處于虧本狀態(tài)。

2、三七潛在庫存量過大 粗略評估,至少有2.2萬噸左右的三七庫存成本在230元以上,不到萬不得已,這批庫存不會現身,從而成為行情的“定時炸彈”。

3、三七質量風險較大 新版藥典實施,農殘和重金屬成為三七質量的命門,雖然藥典只提出了26種禁用農藥檢測求,但多個產區(qū)過量使用膨大劑等核心問題,仍未得到重視和解決,從而成為未來三七質量的重大隱患。

綜上所述,僅從2017年之后看,三七就有六次商家視低價買入,行情短暫反彈后價格又再次下跌。本次反彈行情漲幅也超過20%,一些產地商家獲利后已經賣出。三七價格難漲的核心原因還是需求減弱,庫存短期內難以消化。資金、囤貨、天氣和政策等原因造成這波三七上漲,但價格想要回到高位,還需等待供需關系逆轉。