2022年受中國醫(yī)藥產(chǎn)業(yè)變革加速,集采的深入推進(jìn),新冠疫情的多點(diǎn)散發(fā)和防控政策的放開,經(jīng)濟(jì)下行的壓力等不確定性因素的影響,中國公立醫(yī)療機(jī)構(gòu)藥品的銷售額為12727億元,同比2021年下降了1.90%。后疫情時(shí)代,隨著經(jīng)濟(jì)的復(fù)蘇,人口老年齡化的加速,人民對健康需求的不斷提高,2023年中國公立醫(yī)療機(jī)構(gòu)用藥市場也將會(huì)實(shí)現(xiàn)恢復(fù)性增長。

2018-2022年中國公立醫(yī)療機(jī)構(gòu)終端藥品銷售額及增長情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

四大渠道銷售額均有下降,鄉(xiāng)鎮(zhèn)衛(wèi)生院下滑幅度最大

在第一終端公立醫(yī)院中,城市公立醫(yī)院是患者就醫(yī)的主要渠道,其用藥類別主要以腫瘤、心腦血管、糖尿病等重癥、大病以及急癥的治療性藥物為主。2022年盡管受疫情反彈和防控放開導(dǎo)致就診人次下降以及集采擴(kuò)面等因素的影響,但剛性的用藥需求和創(chuàng)新藥市場的增長減緩了城市公立醫(yī)院藥品銷售額的下滑,同比2021年下降了1.5%;2022年同樣受疫情反彈和防控放開以及集采的影響,縣級(jí)公立醫(yī)院藥品的銷售額也呈下滑的態(tài)勢,同比2021年下降了2.3%。

在第三終端公立基層醫(yī)療市場中,社區(qū)衛(wèi)生服務(wù)中心(站)為慢性疾病管理中心,慢性病用藥在該渠道中占主導(dǎo)地位,2022年盡管受疫情和集采等因素的影響,但分級(jí)診療制度的進(jìn)一步推進(jìn)、企業(yè)的藥品銷售渠道下沉、長處方等因素減緩了社區(qū)衛(wèi)生服務(wù)中心(站)藥品銷售額的下降,同比2021年下降了0.9%,是下滑幅度最小的市場;2022年鄉(xiāng)鎮(zhèn)衛(wèi)生院的藥品銷售額是下滑幅度最大的市場,其主要原因是受集采和新冠疫情的影響,其中集采的影響最為顯著,2022年第五批和第六批集采品種相繼落地執(zhí)行,其中有不少在鄉(xiāng)鎮(zhèn)衛(wèi)生院暢銷的品種納入其中,集采藥品的大幅降價(jià),直接導(dǎo)致了鄉(xiāng)鎮(zhèn)衛(wèi)生院藥品銷售額的下降。

2020-2022年中國公立醫(yī)療機(jī)構(gòu)終端四大渠道銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

生物藥漲逾5%,中成藥穩(wěn)定增長,化學(xué)藥步入質(zhì)勝新周期

從藥品類型看:在2022年公立醫(yī)療機(jī)構(gòu)終端,化學(xué)藥的占比最大,超過66%,但市場地位持續(xù)下降,同比2021年下降3.9%,其中集采對化學(xué)藥銷售額的影響最大;中成藥的占比為19.7%,同比2021年增長0.24%,近三年來市場地位相對穩(wěn)定,政策支持和終端需求的陸續(xù)復(fù)蘇是中成藥市場穩(wěn)定向好的主要原因;生物藥的市場份額持續(xù)上升,市場地位不斷提高,其2022年銷售額增速達(dá)5.3%,遠(yuǎn)高于化學(xué)藥和中成藥,但整體增速放緩。

2018-2022年中國公立醫(yī)療機(jī)構(gòu)終端各類藥品銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

化學(xué)藥市場以仿制藥為主,集采推動(dòng)市場向高質(zhì)量發(fā)展

化學(xué)藥在中國公立醫(yī)療機(jī)構(gòu)的銷售占比最大,也是受政策影響最深的藥品類別。2022年受疫情、集采、限抗以及限輔助用藥等政策的影響,化學(xué)藥的銷售金額呈下降的態(tài)勢,其中集采對于化學(xué)藥市場的影響是最為顯著。在公立醫(yī)療機(jī)構(gòu)化學(xué)藥市場中,仿制藥占主導(dǎo)地位,2022年占比達(dá)66%以上,且呈逐年上升的態(tài)勢,創(chuàng)新藥和化學(xué)改良型新藥在化學(xué)藥市場的占比均呈逐年下滑的趨勢。在集采常態(tài)化下,部分仿制藥中選品種對原研品種的替代趨勢明顯。

2020-2022年中國公立醫(yī)療機(jī)構(gòu)終端各類化學(xué)藥銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

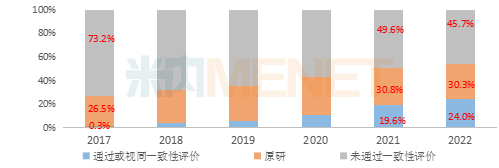

在集采的深入推進(jìn)下,優(yōu)質(zhì)藥品成為市場的主流,推動(dòng)了藥品市場向高質(zhì)量發(fā)展。自2017年12月29日第一批通過一致性評價(jià)的10個(gè)品種目錄公布以來,至2022年底通過或視同通過仿制藥一致性評價(jià)的品種已達(dá)1447個(gè),涵蓋3054個(gè)品牌,合計(jì)銷售額為2023.6億元,占整個(gè)仿制藥市場的24%。尚未通過一致性評價(jià)的品種銷售額占比由2017年的73.2%下降至2022年的45.7%??梢?,中國公立醫(yī)療機(jī)構(gòu)用藥的質(zhì)量提升顯著,促進(jìn)了化學(xué)藥市場的高質(zhì)量發(fā)展。

2017-2022年中國公立醫(yī)療機(jī)構(gòu)終端通過和視同通過一致性評價(jià)品種的銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

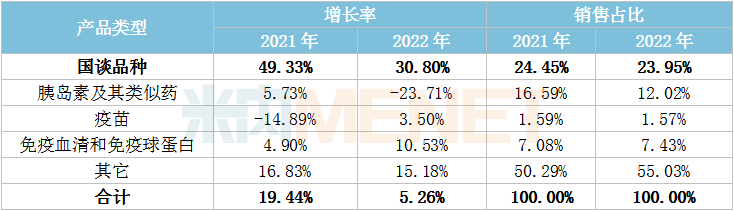

以價(jià)換量!納入國談是拉動(dòng)生物藥增長的主要?jiǎng)恿?/strong>

近年來,國家把生物藥作為了戰(zhàn)略性新興產(chǎn)業(yè)的主攻方向,持續(xù)加大了政策的扶持力度。受益于國家政策的扶持,同時(shí)伴隨技術(shù)創(chuàng)新、企業(yè)的重視以及居民保健意識(shí)增強(qiáng)等因素的驅(qū)動(dòng),中國生物藥市場銷售額快速增長,2022年生物藥在公立醫(yī)療機(jī)構(gòu)的銷售額接近1800億元,但增速放緩,同比增長5.26%。

從生物藥各類型的產(chǎn)品分布看:納入21版國談的生物藥品種銷售增速最快,達(dá)30.80%,但比20版納入國談生物藥品種的增速減少19個(gè)百分點(diǎn),其增速放緩與2022年新冠疫情管控院內(nèi)放量受影響相關(guān);胰島素及其類似物的銷售額下滑幅度最大,同比2021年下降了23.71%,其主要原因是受第六批胰島素集采執(zhí)行落地的影響。由上可見,對于生物藥而言,國談品種是生物藥市場銷售增長的主要?jiǎng)恿?,而集采品種則是導(dǎo)致生物藥市場銷售增速減緩的主要因素。

2021-2022年中國公立醫(yī)療機(jī)構(gòu)終端生物藥各類產(chǎn)品增長率及銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

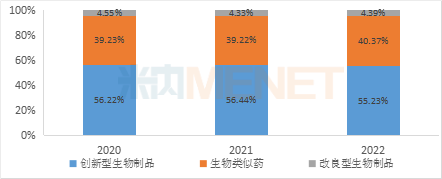

生物藥是創(chuàng)新藥的主力軍。2022年,創(chuàng)新型生物藥的銷售額在生物藥中占比最大,超過55%,但呈下滑的態(tài)勢,其主要原因是受2022年創(chuàng)新藥上市品種較少,已上市的創(chuàng)新藥同質(zhì)化競爭加劇以及疫情防控等因素的影響;生物類似物在生物藥的占比逐年上升,2022年已超過40%。

從現(xiàn)有未納入集采的品種來看,預(yù)計(jì)未來生物類似物納入集采的可能性較大。自2020年以來,國內(nèi)密集上市了多款重磅生物類似物,且多款產(chǎn)品具備納入集采的條件,市場競爭激烈。未來,若生物類似物納入集采,必將加速生物藥市場的變革。

2020-2022年中國公立醫(yī)療機(jī)構(gòu)終端各類生物藥銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

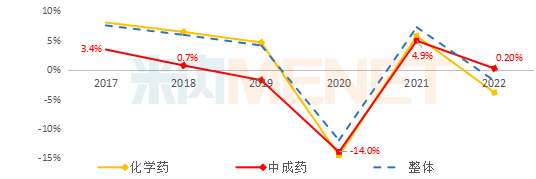

中成藥增速反超化學(xué)藥,中藥注射劑醫(yī)保解限或成趨勢

近年來,國家大力支持中藥傳承創(chuàng)新的總基調(diào)不變,并相繼出臺(tái)了一系列鼓勵(lì)中醫(yī)藥發(fā)展的政策,發(fā)展中醫(yī)藥已上升為“國家戰(zhàn)略”。隨著中醫(yī)藥鼓勵(lì)政策的不斷落地,中成藥市場持續(xù)獲得新的發(fā)展動(dòng)能;同時(shí)在疫情時(shí)代,中醫(yī)藥治未病的觀念得到較好的市場教育,消費(fèi)者對中成藥的需求也持續(xù)復(fù)蘇。2022年在政策加持和終端需求的陸續(xù)復(fù)蘇下,近十年來中成藥的銷售額增速首超化學(xué)藥,銷售勢頭穩(wěn)定向好。

2017-2022年中國公立醫(yī)療機(jī)構(gòu)終端中成藥與化學(xué)藥銷售增速走勢

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

中藥注射劑限制使用和地方聯(lián)盟集采是影響中成藥市場銷售的主要不利因素。其中,中藥注射劑由于成分復(fù)雜,無法證明其安全性和有效性,加上臨床上使用不規(guī)范,導(dǎo)致不良反應(yīng)頻發(fā),使得中藥注射劑在臨床上的應(yīng)用由創(chuàng)新典范到頗受爭議。

17版國家醫(yī)保目錄首次對39個(gè)中藥注射劑嚴(yán)格限制報(bào)銷病癥,并明確了26個(gè)中藥注射劑品種僅限二級(jí)以上醫(yī)療機(jī)構(gòu)使用;19版國家醫(yī)保目錄對中藥注射劑品種的限制增加至45個(gè),其中36個(gè)中藥注射劑品種僅限二級(jí)以上醫(yī)療機(jī)構(gòu)使用;但21版國家醫(yī)保目錄對中藥注射劑的限制使用有所松動(dòng),丹紅注射液成為第一個(gè)全面解除限制的中藥注射劑產(chǎn)品,米內(nèi)網(wǎng)數(shù)據(jù)顯示,該產(chǎn)品2022年在公立醫(yī)療機(jī)構(gòu)的銷售額增長達(dá)60%以上。由上可見,未來中藥注射劑的醫(yī)保解限將成為一種趨勢。

2016-2022年中國公立醫(yī)療機(jī)構(gòu)終端中成藥各用藥途徑的銷售占比

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局

中藥注射劑的醫(yī)保限制使用,直接導(dǎo)致中藥注射劑品種在公立醫(yī)療機(jī)構(gòu)的銷售額大幅下降,由2016年的最高峰1021億元下降至2022年的472億元,銷售占比也從2016年的37.6%下降至2022年的18.8%。未來,隨著部分中藥注射劑醫(yī)保解限,該類產(chǎn)品在公立醫(yī)療機(jī)構(gòu)的銷售額有望觸底回升。

數(shù)據(jù)來源:米內(nèi)網(wǎng)數(shù)據(jù)庫

注:米內(nèi)網(wǎng)《中國公立醫(yī)療機(jī)構(gòu)藥品終端競爭格局》,統(tǒng)計(jì)范圍是:中國城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價(jià)計(jì)算。