3月10日,廣東省藥品交易中心連發(fā)兩則通知,為明天即將在線上召開的廣東聯(lián)盟87個(gè)常見病慢性病藥品集采報(bào)價(jià)提前預(yù)熱。

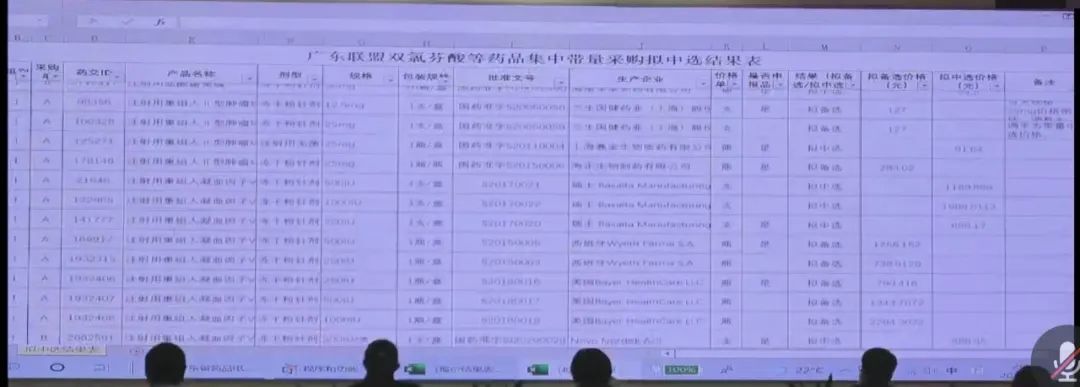

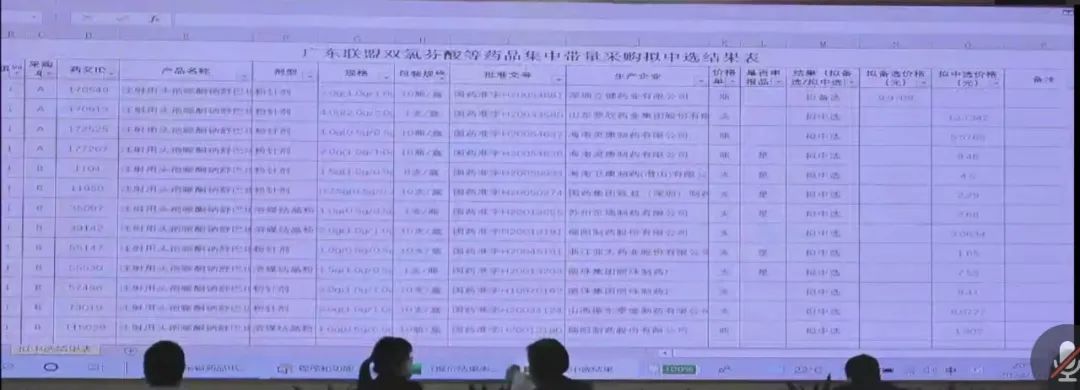

而在同一天,廣東聯(lián)盟雙氯芬酸等276個(gè)藥品集中帶量采購(gòu)(第一批)報(bào)價(jià)在線上如期展開。從公布的合格申報(bào)產(chǎn)品信息表來(lái)看,該批次涵蓋了146個(gè)藥品,共涉及579家企業(yè)、1608個(gè)品規(guī),其中利妥昔單抗、注射用人生長(zhǎng)激素、注射用重組人凝血因子這三個(gè)業(yè)界較為關(guān)注的生物藥、激素類藥物和血液制品皆在其列,瑞陽(yáng)、東北、石藥、齊魯、羅欣和白云山天心等8家藥企涉及的品種數(shù)量都在7個(gè)以上。從信息公開大會(huì)直播現(xiàn)場(chǎng)獲得的擬中選情況來(lái)看,部分品種價(jià)格降幅超過(guò)預(yù)期。

血液制品競(jìng)爭(zhēng)格局生變

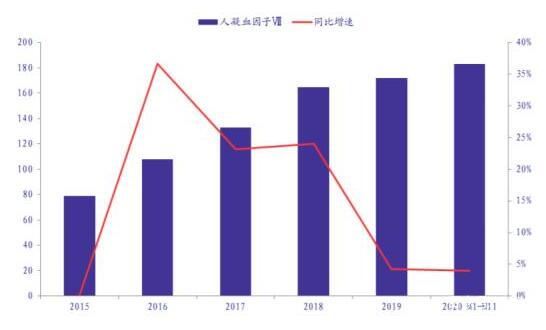

人凝血因子Ⅷ用于血友病患者治療,國(guó)內(nèi)市場(chǎng)供應(yīng)短缺,國(guó)家層面對(duì)此高度重視。此番廣東聯(lián)盟集采,瑞士 Baxalta 、NovoNordisk兩家藥企皆獲得擬中選資格,降幅超過(guò)30%。

目前,我國(guó)已批準(zhǔn)上市的重組凝血因子Ⅷ包括Bayer的拜科奇和科躍奇、Baxter的百因止、Pfizer的任捷和NovoNordisk的諾易,均為進(jìn)口產(chǎn)品。2021年7月,神州細(xì)胞發(fā)布公告稱,注射用重組人凝血因子Ⅷ(安佳因)獲批。神州細(xì)胞工程的國(guó)產(chǎn)重組凝血因子Ⅷ實(shí)現(xiàn)“0”的突破改變了競(jìng)爭(zhēng)格局。這次廣東等11?。ㄗ灾螀^(qū)、兵團(tuán))聯(lián)盟采購(gòu)中,注射用重組人凝血因子Ⅷ14個(gè)品規(guī),涉及拜耳、深圳細(xì)胞工程公司等6家公司展開肉搏戰(zhàn)。

更深層次來(lái)講,由于國(guó)內(nèi)對(duì)血液制品行業(yè)的嚴(yán)格監(jiān)管,血液制品行業(yè)集中度較高,目前國(guó)內(nèi)已上市的凝血因子Ⅷ廠家主要有上海萊士、華蘭生物、綠十字、山東泰邦、上海新興醫(yī)藥等生產(chǎn)的11種產(chǎn)品,均為第一代血源凝血因子Ⅷ,進(jìn)口產(chǎn)品包括百特的百因止、拜耳的拜科奇、輝瑞的任捷等4種,主要為重組人凝血因子Ⅷ(二代);2020年12月,諾和諾德注射用第三代重組人凝血因子Ⅷ在中國(guó)獲批。正大天晴和蓉生制藥等在研產(chǎn)品均處于三期臨床試驗(yàn)階段。從目前市場(chǎng)需求來(lái)看,未來(lái)的中國(guó)血友病市場(chǎng)將逐步轉(zhuǎn)型成為以重組人凝血因子Ⅷ為主要用藥,可想競(jìng)爭(zhēng)激烈程度將會(huì)不斷推高。

而另一方面,院外市場(chǎng)也值得引起關(guān)注。2021年1月,齊魯制藥以仿制4類申報(bào)的艾曲泊帕乙醇胺片上市申請(qǐng)獲得CDE承辦受理。米內(nèi)網(wǎng)數(shù)據(jù)顯示,2019年中國(guó)城市實(shí)體藥店終端艾曲泊帕乙醇胺片銷售額達(dá)1.7億元,同比增長(zhǎng)289.63%,2022年銷售額或?qū)⑻娲⑸溆弥亟M人凝血因子Ⅷ,成為實(shí)體藥店最暢銷的止血藥。

這預(yù)示著人凝血因子Ⅷ的院內(nèi)外市場(chǎng)競(jìng)爭(zhēng)格局都將生變。

掀開生物類似藥集采序幕

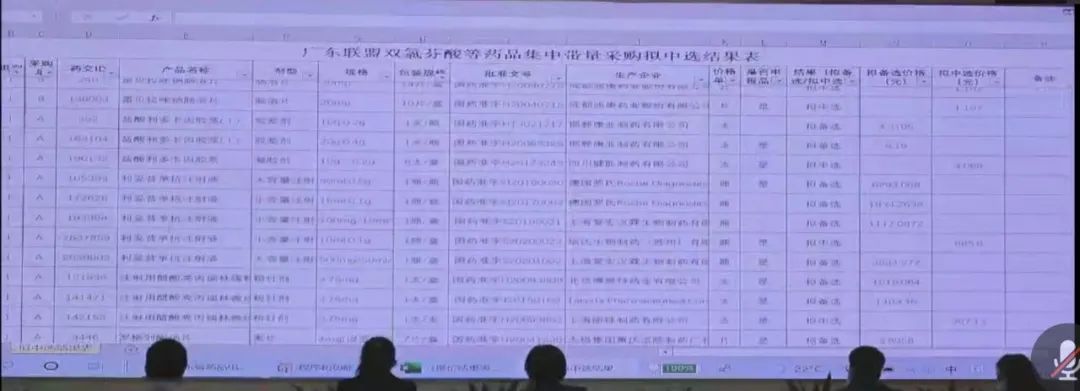

以利妥昔單抗為例,廣東11省聯(lián)盟納入5個(gè)劑型,包含羅氏、復(fù)宏漢霖和信達(dá),前兩個(gè)廠家大容量和小容量都有,而信達(dá)10ml:0.1g與羅氏為同一劑型。從信息公開現(xiàn)場(chǎng)獲悉的最新結(jié)果,信達(dá)或最終以880多元的價(jià)格獲得擬中選資格,相比最高有效申報(bào)價(jià),降幅接近60%,而羅氏、復(fù)宏漢霖亦以不小的降價(jià)力度獲得擬備選資格。

這樣的局面對(duì)羅氏來(lái)說(shuō)是一個(gè)很大的挑戰(zhàn):2021年,羅氏在中國(guó)制藥業(yè)務(wù)收入36億美元(32.76億瑞士法郎),占羅氏全球制藥業(yè)務(wù)收入的7.3%。但其“三駕馬車”貝伐珠單抗、曲妥珠單抗和利妥昔單抗持續(xù)遭受生物類似藥的強(qiáng)烈沖擊,2021年收入分別下滑38%,37%和28%。其中在中國(guó),利妥昔單抗2021年銷售收入下降13%。接下來(lái),大半個(gè)中國(guó)的利妥昔單抗的采購(gòu)市場(chǎng)將迎來(lái)這三家企業(yè)的角逐,誰(shuí)能跑得更快?有待進(jìn)一步觀察。

來(lái)源:PDB數(shù)據(jù)庫(kù)

不過(guò),值得思考的是,2021年前9個(gè)月安進(jìn)旗下5種生物類似藥的總銷售額約為20億美元,中國(guó)的生物類似藥離這樣的體量還有多遠(yuǎn)?2015年安進(jìn)宣布向美國(guó)FDA提交生物仿制藥ABP501的生物制品許可申請(qǐng)。該藥是艾伯維超級(jí)重磅藥物修美樂(lè)的生物類似藥。此舉被業(yè)界解讀為“安艾專利戰(zhàn)”,給艾伯維市場(chǎng)帶來(lái)較大影響。

相似的策略,禮來(lái)/勃林格殷格翰聯(lián)合開發(fā)的甘精胰島素類似藥Basaglar是胰島素市場(chǎng)王牌產(chǎn)品Lantus的仿制藥,2015年底獲得FDA批準(zhǔn),因?yàn)閷@m紛問(wèn)題推遲到2016年12月中旬在美國(guó)正式上市銷售,在2019年的全球銷售額達(dá)到了11.13億美元。Basaglar是首個(gè)達(dá)到10億美元重磅炸彈級(jí)別的生物類似藥。

不同的是,市場(chǎng)環(huán)境側(cè)重點(diǎn)不同,為了保障創(chuàng)新產(chǎn)品的可及性,提高國(guó)內(nèi)民眾的用藥獲得感,帶量采購(gòu)或聯(lián)盟集采以量換價(jià)自然會(huì)壓縮單品的總體市場(chǎng)規(guī)模,能否成就上述超級(jí)大品種?留給市場(chǎng)回答。就利妥昔單抗而言,2019年,復(fù)宏漢霖研發(fā)的利妥昔單抗注射液漢利康獲批上市成為首個(gè)國(guó)產(chǎn)生物類似物。目前國(guó)內(nèi)約180家藥企已布局生物類似物的產(chǎn)品研發(fā),共涉及約400款藥物。國(guó)內(nèi)在研的生物類似藥大多集中在CD20、VEGF、HER2等熱門靶點(diǎn),競(jìng)爭(zhēng)將不言而喻。

為了規(guī)范生物類似藥市場(chǎng)的競(jìng)爭(zhēng)格局,2021年CDE共發(fā)布29個(gè)與生物藥密切相關(guān)指導(dǎo)原則(含18個(gè)征求意見稿),《生物類似藥相似性評(píng)價(jià)和適應(yīng)癥外推技術(shù)指導(dǎo)原則》等總體性原則,進(jìn)一步規(guī)范了生物類似藥開發(fā)和評(píng)價(jià),加強(qiáng)了生物藥全生命周期管理,優(yōu)化了審評(píng)審批中的流程要求。8個(gè)直接與類似藥有關(guān)。不難判斷,這樣的競(jìng)爭(zhēng)態(tài)勢(shì)還會(huì)加劇。

部分組別陷入白熱化競(jìng)爭(zhēng)

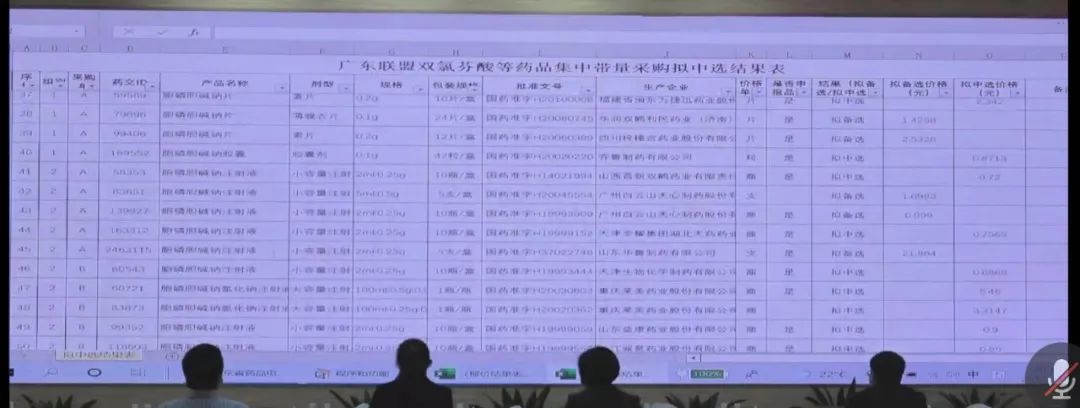

而從品種的競(jìng)爭(zhēng)情況來(lái)看,部分組別中藥企對(duì)中選資質(zhì)的爭(zhēng)奪將陷入白熱化。據(jù)統(tǒng)計(jì),胞磷膽堿(胞二磷膽堿)注射劑2組B采購(gòu)單涉及的企業(yè)數(shù)量最多,達(dá)到43家。有數(shù)據(jù)顯示,作為腦代謝激活劑,胞磷膽堿在2018年國(guó)內(nèi)樣本醫(yī)院的用藥金額為8.36億元,增速達(dá)到20.5%。面對(duì)廣東聯(lián)盟可觀的市場(chǎng)報(bào)量,辰欣藥業(yè)、廣東邦民、遂成藥業(yè)等藥企上演了一番龍爭(zhēng)虎斗,結(jié)果重慶萊美、山東益康等藥企獲得擬中選資格。

值得注意的是,在2021年年初由四川省醫(yī)保局、成都市醫(yī)保局牽頭實(shí)施的“六省二區(qū)”省際聯(lián)盟藥品集中帶量采購(gòu)中,胞磷膽堿鈉注射液同樣在采購(gòu)名單之內(nèi)。彼時(shí),包括胞磷膽堿鈉注射液在內(nèi)的11個(gè)中選藥品平均價(jià)格降幅為58.05%,最大降幅達(dá)91.69%,多款中選注射液價(jià)格降到地板價(jià)。盡管彼時(shí)中選價(jià)格并未公開,但從整體降幅來(lái)判斷,胞磷膽堿鈉注射液的降價(jià)力度不容小覷,此番廣東聯(lián)盟的降幅是否會(huì)向其靠攏,有待進(jìn)一步觀察。

被劃分在1組B采購(gòu)單的頭孢哌酮舒巴坦注射劑的競(jìng)爭(zhēng)激烈程度,僅次于前文的胞磷膽堿(胞二磷膽堿),涉及企業(yè)達(dá)到33家。據(jù)悉,此番海南衛(wèi)康、國(guó)藥致君、蘇州東瑞等多家藥企皆獲得擬中選資格。

米內(nèi)網(wǎng)數(shù)據(jù)顯示,盡管近年來(lái)頭孢類產(chǎn)品受到政策的沖擊整體銷售額下滑,但注射產(chǎn)品由于能夠通過(guò)靜脈輸注或者肌注等途徑,使頭孢藥物的藥效發(fā)揮地更加快速,療效也較好,其市場(chǎng)領(lǐng)軍地位依然無(wú)法被撼動(dòng),其2020年市場(chǎng)份額上漲至88.28%。

表:2020年頭孢類注射TOP10品種

來(lái)源:米內(nèi)網(wǎng)重點(diǎn)省市公立醫(yī)院終端競(jìng)爭(zhēng)格局

注:*為擬參與第五批國(guó)采的產(chǎn)品

根據(jù)米內(nèi)網(wǎng)重點(diǎn)省市公立醫(yī)院終端競(jìng)爭(zhēng)格局,在2020年頭孢類注射TOP10品種中,頭孢哌酮舒巴坦以18.41%的市場(chǎng)份額上升至榜首。事實(shí)上,在2016年沖上10億元的銷售規(guī)模后,頭孢哌酮舒巴坦的銷售額一直穩(wěn)步增長(zhǎng)。即使是2020年疫情影響患者到醫(yī)院的就診頻次,且頭孢類注射劑整個(gè)小類的銷售規(guī)模下滑超過(guò)20%的背景下,頭孢哌酮舒巴坦的銷售額降幅僅為9%左右,同時(shí)也是TOP10注射劑中降幅最小的品種,2020年銷售額處在15億元水平。目前,原研藥企輝瑞的市場(chǎng)份額高達(dá)九成,國(guó)內(nèi)仿制藥批文眾多但過(guò)評(píng)企業(yè)只有蘇州東瑞制藥一家,此番中選產(chǎn)品能否搶占原研藥的市場(chǎng)份額,有待后續(xù)的結(jié)果揭曉。

此外,處于1組B采購(gòu)單的吡拉西坦、頭孢唑肟、雙氯芬酸這三個(gè)品種涉及企業(yè)亦均超過(guò)了20家,競(jìng)爭(zhēng)態(tài)勢(shì)同樣是異常激烈。業(yè)內(nèi)普遍認(rèn)為,廣東聯(lián)盟之所以備受關(guān)注,除了牽涉的市場(chǎng)范圍較廣以外,目前集采品種總數(shù)將近500個(gè)、體量之大是一項(xiàng)不可忽視的重要原因。首批品種的中選結(jié)果顯然將決定業(yè)界對(duì)廣東聯(lián)盟后續(xù)的集采預(yù)期,《醫(yī)藥經(jīng)濟(jì)報(bào)》將繼續(xù)保持關(guān)注。