12月31日訊 經(jīng)過此前牽動人心的價(jià)格談判,君實(shí)生物特瑞普利單抗、恒瑞醫(yī)藥卡瑞利珠單抗、百濟(jì)神州替雷利珠單抗3家中國本土企業(yè)的抗癌藥PD-1產(chǎn)品成功進(jìn)入2020年國家醫(yī)保藥品目錄。加之去年已經(jīng)進(jìn)入醫(yī)保的信達(dá)生物信迪利單抗,自此,4家本土企業(yè)的PD-1產(chǎn)品正式進(jìn)入醫(yī)保支付階段的商業(yè)推廣競爭。

一時(shí)間,“靈魂砍價(jià)”“80%降幅”“外企出局”等多個(gè)關(guān)鍵詞持續(xù)牽動產(chǎn)業(yè)鏈,資本市場亦呈現(xiàn)震蕩走勢,全行業(yè)對于未來兩年中國本土創(chuàng)新企業(yè)將要面對的市場考驗(yàn)十分關(guān)注。

潛力市場依然存在 “PD-1/L1是個(gè)特殊賽道”

產(chǎn)業(yè)界和市場端對于創(chuàng)新藥物未來市場價(jià)格的擔(dān)憂,源于PD-1/L1不斷下行的產(chǎn)品銷售價(jià)格。2019年醫(yī)保談判,信達(dá)生物的信迪利單抗為了進(jìn)入醫(yī)保,價(jià)格降低至2843元/支,最低年自付費(fèi)用2.9萬元。伴隨著新一輪醫(yī)保價(jià)格談判推進(jìn)和結(jié)果公布,信達(dá)生物、恒瑞醫(yī)藥、百濟(jì)神州、君實(shí)生物的4款PD-1產(chǎn)品全部降價(jià)進(jìn)入醫(yī)保,一時(shí)間PD-1/L1領(lǐng)域“千億市場”“五百億潛力市場”備受質(zhì)疑。

事實(shí)上,單就價(jià)格高低來判斷市場潛力顯然存在很大片面性。以信達(dá)生物、百濟(jì)神州和恒瑞醫(yī)藥最先獲批的霍奇金淋巴瘤適應(yīng)癥來看,全國每年患者總數(shù)在6000人左右,在綜合考慮復(fù)發(fā)難治經(jīng)典類型以及治療線數(shù),每年用藥人數(shù)不超過2000人。

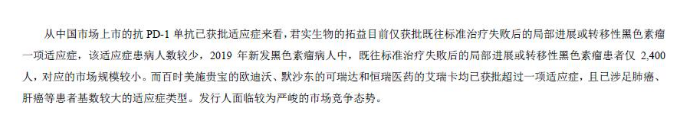

君實(shí)生物特瑞普利單抗面對的適應(yīng)癥人群同樣較少,在2019年的新發(fā)黑色素瘤病人中,既往標(biāo)準(zhǔn)治療失敗之后的局部進(jìn)展或轉(zhuǎn)移性黑色素瘤患者僅為2400人。

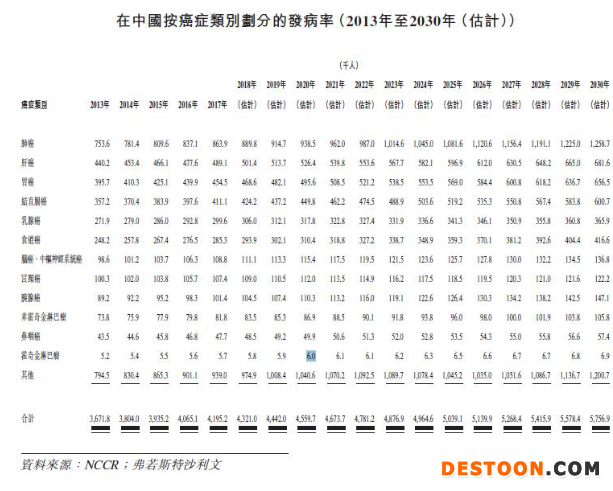

來源:信達(dá)生物招股書

來源:君實(shí)生物招股書

不過,適應(yīng)癥群體小不等于市場空間小。眾所周知,抗腫瘤藥物在臨床實(shí)踐中普遍存在超說明書(超適應(yīng)癥)使用的情況,通過“小適應(yīng)癥”上市再向“大適應(yīng)癥”延伸,市場容量可以指數(shù)級擴(kuò)大。此外,醫(yī)保藥品必須嚴(yán)格按照適應(yīng)癥范圍使用,適應(yīng)癥藥品價(jià)格需要接受醫(yī)保定價(jià)管理,而對于超說明書的擴(kuò)大適應(yīng)癥用藥,藥品價(jià)格則是按照產(chǎn)品原價(jià)或援助價(jià)格進(jìn)行銷售,這部分增量市場競爭才是各家企業(yè)聚力的焦點(diǎn)。

對此,醫(yī)藥從業(yè)者也給出了更為明確的描述。行業(yè)人士介紹,腫瘤治療領(lǐng)域和常規(guī)疾病治療存在極大差別,細(xì)分領(lǐng)域存在非常多的臨床未被滿足需求,因此超說明書用藥在腫瘤領(lǐng)域非常常見,甚至可以說是必須的。

按照目前各大醫(yī)療機(jī)構(gòu)的院內(nèi)藥品管理規(guī)定要求,醫(yī)院藥事管理部門應(yīng)對本醫(yī)療機(jī)構(gòu)內(nèi)超說明書用藥采取“準(zhǔn)入制度”,臨床科室通過向醫(yī)院藥學(xué)部或藥事管理委員會以及倫理委員會提交超說明書用藥申請,獲得審核論證通過后即可進(jìn)行臨床使用。

“超說明書用藥可以通過醫(yī)院科室申請備案,在醫(yī)院允許的情況下可以進(jìn)行超說明書處方。”上述業(yè)內(nèi)人士同時(shí)強(qiáng)調(diào),腫瘤領(lǐng)域和常規(guī)疾病不同,具體到臨床選擇還是需要個(gè)案分析,患者的選擇權(quán)要比常規(guī)疾病更加充分,患者知情和意愿格外重要。

在這種情況下,院內(nèi)市場渠道的競爭態(tài)勢就可能發(fā)生巨大變化。以尿路上皮癌的適應(yīng)癥為例,百濟(jì)神州的替雷利珠單抗已經(jīng)進(jìn)入醫(yī)保,君實(shí)生物的特瑞普利單抗后續(xù)相同適應(yīng)癥獲批由于短期內(nèi)無法直接納入醫(yī)保支付,在一段時(shí)間的渠道競爭中君實(shí)生物勢必面對更大壓力。

與之對應(yīng)的另一種情況,若以非小細(xì)胞肺癌的適應(yīng)癥為例,默沙東的帕博利珠單抗(Keytruda)擁有該領(lǐng)域的適應(yīng)癥但并沒有納入醫(yī)保報(bào)銷,同時(shí)百濟(jì)神州和君實(shí)生物也沒有這個(gè)適應(yīng)癥。那么,院內(nèi)院外市場渠道端的競爭拼殺,考驗(yàn)的就是企業(yè)在科室、醫(yī)生、患者群體的綜合推廣能力。

具體到PD-1領(lǐng)域,此前有市場觀點(diǎn)認(rèn)為不同產(chǎn)品適應(yīng)癥不同,每個(gè)企業(yè)的產(chǎn)品都是在差異化適應(yīng)癥市場進(jìn)行競爭,然而,可以明顯看出,實(shí)際情況卻并非如此。如果只把某單一適應(yīng)癥的價(jià)格放在整體市場來作為評價(jià)標(biāo)準(zhǔn),做出“價(jià)格下滑”導(dǎo)致市場容量極速壓縮的判斷不無道理。然而,在考慮全適應(yīng)癥推廣的情況下,將各個(gè)企業(yè)產(chǎn)品價(jià)格綜合考量,無論是本土企業(yè)還是跨國藥企,即使算上買贈援助,一個(gè)患者的全年治療費(fèi)用依然需要至少15萬~20萬元。

根據(jù)弗若斯特沙利文預(yù)測,2017年中國腫瘤登記年報(bào)綜合全國腫瘤登記地區(qū)癌癥發(fā)病率推算,全國腫瘤發(fā)病人數(shù)約420萬人/年,PD-1/L1抗體的潛在用藥人群已經(jīng)超過340萬。

隨著老齡化趨勢增長,潛在用藥群體數(shù)量增加,以及腫瘤免疫治療在各癌種臨床治療基石地位逐步確立,多藥聯(lián)合不斷提升臨床療效,PD-1/L1作為一個(gè)極為特殊賽道,不僅可能容納8~10款產(chǎn)品,更可能在相當(dāng)長的時(shí)間保持穩(wěn)定市場空間。

新一輪跑馬圈地開始 “進(jìn)院、進(jìn)院、還是進(jìn)院”

正是由于抗腫瘤藥物“超說明書用藥”的特殊存在,對于企業(yè)而言,如果只有適應(yīng)癥卻沒有醫(yī)保或進(jìn)院優(yōu)勢,相比之下,擁有醫(yī)?;蜻M(jìn)院優(yōu)勢的企業(yè)反而更可能占據(jù)上風(fēng)。

在2020年2月21日由國家衛(wèi)生健康委等六部門聯(lián)合印發(fā)的《關(guān)于印發(fā)加強(qiáng)醫(yī)療機(jī)構(gòu)藥事管理促進(jìn)合理用藥的意見》中,明確推動各級醫(yī)療機(jī)構(gòu)形成以基本藥物為主導(dǎo)的“1+X”用藥模式,其中“1”為國家基本藥物目錄;“X”為非基本藥物,應(yīng)當(dāng)經(jīng)過醫(yī)療機(jī)構(gòu)藥事管理與藥物治療學(xué)委員會充分評估論證,并優(yōu)先選擇國家組織集中采購和使用藥品及國家醫(yī)保目錄藥品。

在國內(nèi)醫(yī)藥市場環(huán)境中,若論藥品進(jìn)院能力,本土企業(yè)能夠排在前列的無疑是以恒瑞醫(yī)藥、揚(yáng)子江、齊魯制藥、正大天晴等為代表的主流大型綜合性企業(yè)。而大部分醫(yī)療機(jī)構(gòu),尤其是等級醫(yī)院,對于藥品的醫(yī)院準(zhǔn)入都存在具體的標(biāo)準(zhǔn)和要求,產(chǎn)品是不是醫(yī)保藥物就是一條重要的價(jià)值“準(zhǔn)繩”。

醫(yī)保藥品在醫(yī)院藥事管理委員會上會進(jìn)院的通過概率無疑更高,因此通過醫(yī)保這個(gè)合規(guī)進(jìn)院的通道就是極為明智的策略。去年信達(dá)生物的PD-1藥品降價(jià)64%進(jìn)入醫(yī)保,彼時(shí)有觀點(diǎn)認(rèn)為,恒瑞醫(yī)藥的推廣團(tuán)隊(duì)龐大且成熟,百濟(jì)神州的銷售團(tuán)隊(duì)早在接手新基團(tuán)隊(duì)之后不斷擴(kuò)大,而信達(dá)生物作為初創(chuàng)企業(yè),商業(yè)化推廣團(tuán)隊(duì)近乎從零開始,如果沒有“醫(yī)保”加持,產(chǎn)品進(jìn)院會面臨極大挑戰(zhàn)。

“全國各省醫(yī)院,尤其是大型醫(yī)院,合規(guī)要求非常嚴(yán)格,如果創(chuàng)新藥品不能進(jìn)醫(yī)保,自費(fèi)藥想要進(jìn)院難度非常大,基本都要找醫(yī)院正院長或有藥品管理權(quán)的副院長級別,才可能拿到有限的幾個(gè)進(jìn)院名額,僅靠科室申請想要做進(jìn)去可能性非常小。”某企業(yè)大區(qū)經(jīng)理如是介紹。

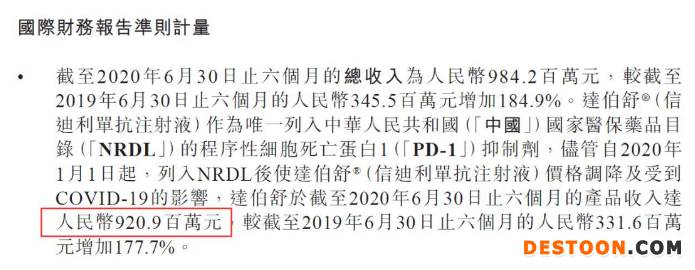

從結(jié)果來看,醫(yī)保對于企業(yè)產(chǎn)品不僅帶來了銷售紅利,也為成熟和完善商業(yè)化團(tuán)隊(duì)帶來了積極作用。在信達(dá)生物發(fā)布的半年報(bào)中,截至2020年6月30日,達(dá)伯舒銷售增長約為177.7%,同時(shí)憑借醫(yī)保優(yōu)勢迅速加快了進(jìn)院程序,擴(kuò)展主要城市和次級城市的覆蓋率,商業(yè)化團(tuán)隊(duì)也從700人擴(kuò)容到1100人。

從腫瘤領(lǐng)域的終端銷售視角來看,市場競爭分成幾個(gè)層面:第一層是“頂級專家”競爭,尤其是一系列全國學(xué)術(shù)大佬、省級大牌專家,也就是業(yè)內(nèi)統(tǒng)稱的“KOL”,這部分工作往往依靠企業(yè)的市場部和醫(yī)學(xué)部;第二層是“一線地推”競爭,藥品進(jìn)院能進(jìn)多少家,多少醫(yī)院能開出處方,這就需要銷售團(tuán)隊(duì)開展落地工作;第三層則是“患者服務(wù)”競爭,通過直接和患者建立連接,比如贈藥、建立患者社群、聯(lián)動患者組織等,基本類似于直營。

在產(chǎn)品沒有進(jìn)醫(yī)保的情況下,企業(yè)更多的資源聚焦在頭部的KOL,但進(jìn)了醫(yī)保之后,擺在本土企業(yè)面前的就是龐大的區(qū)域乃至基層市場,市場銷售團(tuán)隊(duì)擴(kuò)容和增加營銷推廣費(fèi)用就不可或缺。

據(jù)了解,按照現(xiàn)在新藥物的常規(guī)進(jìn)院周期,大型醫(yī)院基本都需要半年至一年的運(yùn)作才能夠看到銷售成果,對于本土企業(yè)來講,剛剛進(jìn)入醫(yī)保目錄的品種,能否將醫(yī)保利好真正轉(zhuǎn)化為銷量和銷售額,乃至適應(yīng)癥之外的超適應(yīng)癥市場,這無疑是企業(yè)必須面對的考驗(yàn),也考驗(yàn)著企業(yè)銷售和推廣團(tuán)隊(duì)“成色”。

君實(shí)生物今年8月份發(fā)布的半年報(bào)顯示,截至2020年6月30日,公司銷售團(tuán)隊(duì)已經(jīng)擁有516人,對比2019年年報(bào)發(fā)布的360人已經(jīng)有所增加,然而,對比信達(dá)生物、百濟(jì)神州(千人規(guī)模)的銷售團(tuán)隊(duì)數(shù)量,依然存在差距;恒瑞醫(yī)藥憑借數(shù)倍于君實(shí)生物、信達(dá)生物、百濟(jì)神州的商業(yè)化推廣隊(duì)伍,已然在此次醫(yī)保談判中獲得巨大市場期待,自12月23日股價(jià)106元,漲至最高點(diǎn)116元,總市值最高突破6000億元。

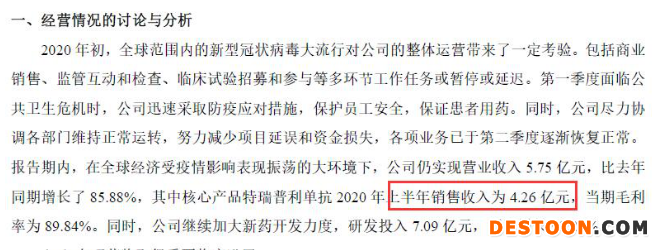

理論上,更多一線地推人員可以帶來更多的進(jìn)院和銷售,這一點(diǎn)從部分企業(yè)商業(yè)化團(tuán)隊(duì)的“人均生產(chǎn)力”水平或可見端倪。從企業(yè)半年報(bào)展現(xiàn)出的上半年銷售業(yè)績來看:君實(shí)生物561人團(tuán)隊(duì)上半年特瑞普利單抗銷售收入為4.26億元,估算全年特瑞普利單抗有望超過9億元,初步計(jì)算人均生產(chǎn)力約為160萬元;信達(dá)生物1100人團(tuán)隊(duì)半年銷售收入9.2億元,估算全年信迪利單抗有望超過20億元,人均生產(chǎn)力約為180萬元;百濟(jì)神州的替雷利珠單抗由于今年3月正式商業(yè)化上市,商業(yè)化市場表現(xiàn)有待長期跟蹤;恒瑞的卡瑞利珠單抗銷售收入并未在半年報(bào)中對外公布。

“對于腫瘤領(lǐng)域來說,人均生產(chǎn)力一年200萬左右看起來并不算多,但考慮創(chuàng)新生物制藥企業(yè)大部分處于擴(kuò)張期,人均生產(chǎn)力尚可接受。”前述大區(qū)經(jīng)理分析認(rèn)為,團(tuán)隊(duì)發(fā)展到一定規(guī)模就不需要再擴(kuò)張,后面伴隨新適應(yīng)癥、新產(chǎn)品逐步導(dǎo)入,考驗(yàn)才剛剛開始,未來本土企業(yè)的PD-1一年賣四五十億并非遙不可及,明年對于所有本土企業(yè)來說都必須搏一搏。

來源:君實(shí)生物半年報(bào)

來源:信達(dá)生物半年報(bào)

來源:百濟(jì)神州財(cái)報(bào)

競爭本質(zhì)是成本競爭 “拼不銹鋼罐的階段就要到了”

價(jià)格競爭更多是成本競爭,而只有當(dāng)增量市場達(dá)到一定程度上的飽和,存量市場的獲客搏殺才需要通過赤裸裸的價(jià)格競爭。顯然,PD-1/L1市場還遠(yuǎn)遠(yuǎn)未到。

恒瑞醫(yī)藥、百濟(jì)神州、君實(shí)生物和信達(dá)生物除了在適應(yīng)癥和渠道加緊布局,降價(jià)之后的成本控制,各家企業(yè)也在紛紛尋求更優(yōu)的解決方案,其中產(chǎn)能擴(kuò)充就成為了重中之重。

早前,各大生物制藥企業(yè)尚未有商業(yè)化產(chǎn)品時(shí),由于產(chǎn)品管線多處在臨床試驗(yàn)階段,企業(yè)生產(chǎn)能力僅需要滿足臨床批和注冊批的需要,加之眾多研發(fā)管線中多款產(chǎn)品需要合理分配產(chǎn)能,選擇一次性生物反應(yīng)器進(jìn)行發(fā)酵生產(chǎn)是主流選擇。

“不銹鋼罐體清洗、滅菌過程中使用的純化水、注射用水、蒸汽都是要花錢的,所以如果生產(chǎn)數(shù)量不多,或者適應(yīng)癥比較小,一次性罐可以滿足基本需要。”某制藥公司工藝研發(fā)負(fù)責(zé)人表示,如果是長期的商業(yè)化規(guī)模大生產(chǎn),其實(shí)不銹鋼反應(yīng)器更省錢,以6000L不銹鋼反應(yīng)器為例,整套細(xì)胞培養(yǎng)罐成本5000萬元,一次性投入放在車間里可以用幾十年;一次性反應(yīng)器最大2000L,配套的一次性細(xì)胞培養(yǎng)袋少則幾千多元則幾萬元,而且一種型號只對應(yīng)一種袋子。

產(chǎn)品進(jìn)入醫(yī)保目錄,銷售上量需求迫切,為進(jìn)一步保障產(chǎn)品供應(yīng),降低成本,給未來激烈的市場競爭儲備更多“彈藥”,上述幾家本土企業(yè)已經(jīng)開始著手布局不銹鋼工藝和生產(chǎn):

信達(dá)生物此前曾在財(cái)報(bào)介紹正在運(yùn)營5套1000L的生物反應(yīng)器和6套3000L已完成GMP調(diào)試及工藝驗(yàn)證的不銹鋼生物反應(yīng)器,擴(kuò)建后總產(chǎn)能將提高至23000L。據(jù)悉,信達(dá)生物正在杭州余杭經(jīng)濟(jì)開發(fā)區(qū)建設(shè)新的生產(chǎn)基地,有望將抗體類產(chǎn)品項(xiàng)目再提高3000kg/年。

恒瑞醫(yī)藥此前披露《蘇州盛迪亞生物醫(yī)藥有限公司抗體藥物產(chǎn)業(yè)化二期技術(shù)改造項(xiàng)目環(huán)境影響報(bào)告書》,在擴(kuò)建前其產(chǎn)能為26500L(530kg/年),擴(kuò)建后其產(chǎn)能將達(dá)到45940L(918.8kg/年)。

君實(shí)生物科創(chuàng)板招股書介紹,君實(shí)生物的2個(gè)生產(chǎn)基地包括蘇州吳江生產(chǎn)基地?fù)碛?000L發(fā)酵能力,正在進(jìn)行特瑞普利單抗注射液的商業(yè)化生產(chǎn)和臨床試驗(yàn)用藥的生產(chǎn);上海臨港生產(chǎn)基地一期項(xiàng)目產(chǎn)能30000L,已于2019年底投入試生產(chǎn)。

百濟(jì)神州的替雷利珠單抗此前的生產(chǎn)供應(yīng)交付給德國的勃林格殷格翰公司負(fù)責(zé),去年9月公司的廣州生物藥生產(chǎn)基地一期項(xiàng)目完成建設(shè),產(chǎn)能為8000L;近日其二期項(xiàng)目也已經(jīng)交付,引入技術(shù)化不銹鋼生物反應(yīng)器,產(chǎn)能達(dá)到16000L,累計(jì)產(chǎn)能達(dá)到24000L。

截至目前,中國市場已經(jīng)有8款上市PD-1/L1產(chǎn)品,后續(xù)還會有企業(yè)產(chǎn)品上市,而唯有當(dāng)市場真正飽和之后再來談優(yōu)勝劣汰,或許才是最為合適的語境。至少在現(xiàn)階段,PD-1/L1是迄今唯一在全球被證明可以容納多款“重磅炸彈”的細(xì)分領(lǐng)域。

僅在2019年全年,默沙東的Keytruda銷售額已經(jīng)超過111億美元,BMS的Opdivo銷售額也達(dá)到了80.15億美元。除此之外,包括羅氏Tecentriq、阿斯利康Imfinzi、默克和輝瑞B(yǎng)avencio、賽諾菲和再生元Libtayo等多款上市產(chǎn)品銷售額總計(jì)超過40億美元。全球PD-1/L1市場已經(jīng)接近250億美元,以此帶動的聯(lián)合用藥的市場天花板似乎遙不可及。

2020年就要過去了,PD-1/L1這一前所未有的市場機(jī)遇,會否成為引導(dǎo)中國產(chǎn)業(yè)創(chuàng)新和市場洗牌的一個(gè)端口?在留言區(qū)留下您的看法吧!

110102000668(1)號

110102000668(1)號